사회책임투자지수 구성종목 변경과 주식수익률의 동조화에 관한 연구*

Stock Return Comovement around the ESG Index Revision in Korea*

Article information

Abstract

본 연구는 사회책임투자지수에 편입(퇴출)된 종목과 기존 지수구성 종목 간 수익률 동조화(이탈화)가 발생하는지를 고찰하고, 지수 구성종목 변경에 따른 수익률 동조화 현상이 행태재무 기반의 투자심리에 기인하는지를 규명하였다. 본 연구의 분석 결과에 의하면, 사회책임투자지수 구성종목 변경 이후에 편입종목은 수익률 동조화가 확인되며 퇴출종목은 수익률 이탈화 현상이 발생하였다. 또한, 초기 사회책임투자지수(1세대)와 신-사회책임투자지수(2세대) 모두에서 수익률 동조화가 나타나나 2세대 지수는 장기적으로 수익률 동조화가 약화되었다. 그리고 수익률 동조화는 주로 개인투자자의 거래행태와 관련성이 높으나 2세대 지수에서 단기간 발생한 수익률 동조화는 외국인투자자의 거래와도 연관되어 있음이 확인되었다. 전체적으로 비재무적인 요소를 기반으로 한 사회책임투자지수 구성종목 변경사건 에서도 지수변경에 따른 수익률 동조화 현상이 확인되었다. 이는 주로 개인투자자의 거래행태에 기인하나 최근에는 외국인투자자의 거래에 의해서도 영향을 받고 있다. 즉, 사회책임투자에 대한 투자자의 긍정적인 인식이나 단기적인 수요 증가로 인해 수익률 동조화 현상이 나타나고 있음을 파악해 볼 수 있다.

Trans Abstract

This article examines the impact of additions or deletions to the ESG index on stock return comovement in the Korean stock market over a 10-year period from 2010 to 2019, using eight ESG indices. Our results show that firms added to the ESG index experience an increased beta, both in the short- and long-term, while deleted stocks from the ESG index show significant decreases in beta. The return comovement following ESG index changes identifies not only the initial ESG index but also the new ESG index launched in 2015. However, comovement to the ESG index inclusion is more pronounced with the initial ESG index. Moreover, we find that comovement largely accounts for the trading behavior of individual investors and is partially related to foreign investors’ trading. Our findings are consistent with previous evidence on comovement with changes in major market index constituents and suggest that ESG index revision by considering non-financial factors also induces stock return comovement. These results can be explained by the investor sentiment-based views.

1. 서론

사회책임투자(Social Responsible Investment, SRI)는 투자 대상 기업의 선정에 있어 재무적 측면뿐만 아니라 ESG(Environmental, Social, Governance)와 같은 비재무적 요소까지도 고려하는 투자의사결정을 의미한다. 전 세계적으로 지속가능성 및 기후변화 등 기업의 사회적 책임에 대한 관심과 요구가 증대되고 있는 가운데, 코로나19로 ESG의 중요성이 더욱 부각되며 사회책임투자와 관련한 시장 규모는 가파른 성장세를 이어가고 있다.1)

한편, 사회책임투자의 확대 및 ESG 펀드의 투자수요를 충족하고자 사회책임투자와 관련된 다양한 지수가 출시되고 있으며, 사회책임투자의 성과를 분석하기 위해 해당 지수를 기반으로 한 연구도 활발히 진행 중이다. 일례로, 사회책임투자에 관한 시장지수의 구성종목에 편입되거나 퇴출되는 종목의 주가반응을 분석하였는데, 지수에 편입(또는 퇴출)되면 양(+) 또는 음(-)의 초과수익률을 나타낸다는 결과가 보고되고 있다(Lee, 2011; Robinson et al., 2011; Lee and Kim, 2016; Kim, 2019; Kim and Woo, 2021). 따라서 사회책임투자지수에 편입 또는 퇴출되는 경우 해당 종목에 일련의 영향을 미치고 있음을 추론해 볼 수 있다.

본 연구는 2010년부터 2019년까지 기간을 대상으로 사회책임투자지수 구성종목의 정기변경 사건을 이용하여, 해당 지수에 편입(또는 퇴출)된 기업과 기존의 지수구성 종목 간 주식수익률의 동조화(이탈화) 현상이 발생하는지를 검증하고자 한다. 또한, 사회책임투자지수 구성종목 변경에 따른 수익률 동조화 현상이 투자심리에 기인하는지를 규명한 후 관련 시사점을 제시하고자 한다. 사회책임투자지수에 편입되는 기업이 기존 지수 구성종목과 비재무적인 수준이 유사할 지라도 재무적 수준 또는 기업의 성장성 등은 상이하다. 따라서 사회책임투자지수를 구성하고 있는 종목과 본질가치에서 차이가 있으므로 기존 지수 구성종목과 변경(편입 또는 퇴출) 종목의 주가 움직임은 무방할 것으로 추측해 볼 수 있다. 반면, S&P500 또는 코스피 200 지수의 동조화 현상과 유사하게 사회책임투자지수에 편입되는 경우 지수펀드 구성 또는 투자자 인지 개선 등으로 수요가 증가한다면, 기존의 지수구성 종목들과 수익률 동조화 현상을 보일 개연성도 있다. 구체적인 연구의 목적은 다음과 같다.

첫째, 한국거래소에서 산출·발표하는 8개의 사회책임투자지수를 대상으로 지수 구성종목 정기변경 시 편입(퇴출)된 종목과 기존 지수구성 종목과의 수익률 동조화(이탈화) 여부를 분석 한다.2) 이를 위해 사회책임투자지수 구성종목 정기변경 전·후 단기(3개월) 및 장기(12개월)로 각각 구분하여 구성종목 변경으로 인한 주식수익률 동조화가 단기 또는 장기에 걸쳐 발생하는지를 분석하고자 한다.

둘째, 사회책임투자지수 구성종목 변경으로 인한 수익률 동조화가 지수의 특성에 따라 어떠한 영향을 미치는지를 규명하고자 한다. 이를 위해 지수 편입(퇴출)에 있어 ESG를 통합하는 지수와 환경(E), 사회(S), 지배구조(G) 측면을 고려하는 개별지수로 각각 구분한 후 수익률 동조화가 차별적으로 발생하는지를 분석하고자 한다. 또한, 초창기 사회책임투자지수(1세대)와 지난 2015년부터 산출되어 현재 운영 중인 신-사회책임투자지수(2세대)로 구분한 후 수익률 동조화 현상이 상이하게 발생하는지 여부를 검증하고자 한다.

셋째, 사회책임투자지수 변경으로 인한 동조화 현상이 투자심리(investor sentiment) 기반의 범주(category view) 또는 영역 관점(habitat view)으로 설명 가능한지를 분석하고자 한다. 이를 위해 개인, 국내기관 그리고 외국인투자자 중에서 어떤 투자자의 거래행태가 주로 지수변경에 따른 주식수익률의 동조화와 현상과 관련성이 존재하는지를 검증하고 시사점을 제시하고자 한다.

본 연구의 주요 분석 결과를 요약하면 다음과 같다. 첫째, 사회책임투자지수 구성종목 변경 이후 3개월(단기) 및 12개월(장기) 모두에서 편입종목은 해당 지수에 대한 베타가 증가하여 수익률 동조화가 나타난다. 반면, 퇴출종목은 해당 지수에 대한 베타가 감소하여 수익률 이탈화 현상이 발생한다. 둘째, 사회책임투자지수 특성으로 세분하는 경우, ESG 통합지수와 환경(E), 사회(S), 지배구조(G) 각각의 요인만을 고려하는 개별지수 모두에서 수익률 동조화 현상이 일관되게 나타난다. 반면, 1세대와 2세대 사회책임투자지수로 구분하면 일부 차별적인 결과를 보인다. 지수 구성종목 변경 이후 3개월에서는 1세대와 2세대 지수에서 공통으로 수익률 동조화 현상이 확인된다. 반면, 지수 구성종목 변경 이후 12개월의 경우 수익률 동조화는 1세대 지수에서만 강건하게 나타나며, 2세대 지수는 수익률 동조화가 상대적으로 약화되고 있음이 확인된다. 셋째, 단기와 장기간에 걸쳐 발생하는 수익률 동조화 현상은 주로 개인투자자의 거래행태와 관련성이 높은 것으로 확인된다. 다만, 1세대 지수에서 장기(12개월)에 발생한 수익률 동조화는 기관투자자의 거래행태와도 관련성이 존재하며, 최근의 2세대 지수에서 나타난 단기(3개월)의 수익률 동조화 현상은 외국인투자자의 거래행태와도 일부 연관되어 있음이 확인된다.

종합하면, 본질가치 변동과 무관한 사회책임투자지수 구성종목 변경사건의 경우에도 수익률 동조화(이탈화) 현상이 확인된다. 이는 주로 개인투자자의 거래행태에 기인하나, 최근의 경우 사회책임투자 중요성 증대 등에 따른 외국인투자자의 수요 증가에 의해서도 영향을 받고 있음을 추론해 볼 수 있다.

본 연구가 갖는 기존 연구와의 차별성 및 연구의 중요성은 다음과 같다. 첫째, 지수변경 사건을 토대로 주식수익률의 동조화 현상을 규명한 기존 연구는 시장 대표 지수(S&P 500, 코스피 200 등)만을 대상으로 연구가 진행된 상황이다(Barberis et al., 2005; Greenwood and Sosner, 2007; Claessens and Yafeh, 2013; Coakley et al., 2014; Lim and Park, 2016). 한편, 사회책임투자지수에 관한 국내외 연구는 구성종목 변경에 따른 공시효과에 중점을 두고 검증이 이루어진 상황이다. 반면, 본 연구는 기업의 본질가치와 무관하며 특히 비-재무적인 요인을 강조하는 사회책임투자지수에서도 구성종목 변경에 따른 수익률 동조화 현상이 발생하는지를 규명한다는 점에서 연구의 차별성이 존재하며 이론적으로 중요한 의의가 있다.

둘째, 기존 연구에서 수익률 동조화는 주로 시장 대표지수를 추종하는 펀드의 추적 오차를 줄이기 위한 기관투자자 수요에 기인한다는 결과를 보여주고 있다. 반면, 사회책임투자지수에 편입되는 종목은 SRI 펀드 등을 위한 수요 이외에도 편입기업의 ESG에 대한 긍정적인 효과를 시장에 전달하므로 개인투자자의 수요에도 영향을 미칠 수 있다. 즉, 사회책임투자지수 변경에 따른 수익률 동조화가 개인투자자의 거래행태와도 관련되어 있음을 보여줌으로써, 개인투자자의 투자심리 측면에서도 수익률 동조화 현상이 설명할 수 있음을 실증적으로 제시할 수 있다.

마지막으로, 사회책임투자에 관한 초기 지수 및 최근의 지수에서 주식수익률의 동조화 현상이 차별적으로 나타나는지를 검증하고, 사회책임투자와 관련한 통합지수와 3대 요소인 환경(E), 사회(S), 지배구조(G)에 대한 개별지수들의 수익률 동조화 현상을 비교함으로써 향후 사회책임투자지수 개선에도 실무적인 시사점을 제시해 줄 수 있을 것으로 기대된다.

이하 본 논문은 다음과 같이 구성된다. 제2장에서는 기존 연구를 살펴보고, 제3장에서는 연구의 내용 및 분석 방법에 관해 설명한다. 그리고 제4장에서는 실증분석 결과를 제시하고 마지막 제5장 결론에서는 연구 결과를 요약하고 시사점을 제시한다.

2. 기존 연구

본 연구는 국내에서 발표하는 사회책임투자지수의 편입 및 퇴출에 따른 수익률 동조화 현상을 검증하고, 투자자별 거래행태가 수익률 동조화와 일련의 관련성이 존재하는지를 분석하고자 한다. 본 연구와 관련된 주식수익률의 동조화 현상이나 사회책임투자에 따른 주가성과 분석 등에 대한 국내외 기존 연구를 요약하면 다음과 같다.

주식수익률의 동조화는 특정 종목들의 주가가 유사한 방향으로 움직이는 것을 의미하는데, 국내외 연구에서 기업의 미래 현금흐름이나 위험변화 등의 본질가치와 무관한 주식수익률의 동조화 현상이 보고되고 있다.3), 대표적으로 Barberis et al.(2005)은 S&P500 지수변경 사건을 이용하여 지수 구성종목 변경에 따른 수익률 동조화를 검증하였다. 그들의 분석 결과에 의하면, S&P500 지수에서 편입(퇴출)되는 종목은 기존 지수구성 종목과 유사한(상이한) 주가 움직임을 보인다는 결과를 보여주었다. 이는 미국 시장뿐만 아니라 일본 Nikkei 225나 영국 FTSE 100, 국내 KOSPI 200 그리고 전 세계 40개 국가의 시장 대표지수를 이용한 연구에서도 공통적인 결과를 보고하고 있다(Greenwood and Sosner, 2007; Claessens and Yafeh, 2013; Coakley et al., 2014; Lim and Park, 2016).

지수변경 사건 이외에도 주식분할로 인해 주가가 낮아지면 비슷한 가격대의 저가주(low-price stock)와 유사한 방향으로 주가가 움직이는 가격대별 동조화 현상도 제시되고 있으며(Green and Hwang, 2009; Kumar et al., 2013; Jun and Choe, 2013), 기업의 본사가 동일한 지역에 있는 경우에는 해당 기업들의 주가가 유사하게 움직인다는 지리적인 동조화 현상도 나타나고 있다(Pirinsky and Wang, 2006; Kumar et al., 2013).

한편, 수익률 동조화의 발생 원인은 기업의 펀더멘털(유사한 현금흐름 또는 유사한 위험수준 등) 측면보다는 주로 투자심리(범주 또는 영역관점)에 기인한 수요충격에 의해 발생할 수 있다. 여기서 범주 관점은 투자자들이 자산배분을 특정 범주(대형주, 시장지수 구성종목 등)로 구분하여 투자의사 결정을 하는 것이며(Barberis and Shleifer, 2003), 영역관점은 거래비용이나 정보부족 등으로 인해 투자자들은 본인이 선호하는 특정 유형의 종목만 매매하는 것을 의미한다(Barberis et al., 2005). 그런데 범주 또는 영역 관점은 상이한 실증적 결과를 예측하지 않으며 이를 구분하기는 현실적으로 한계가 있으므로 다수 연구에서 이 둘을 유사한 가설로 취급하고 있다(Barberis et al., 2005; Greenwood, 2008; Claessens and Yafeh, 2013; Jun and Choe, 2013; Lim and Park, 2017).

투자심리 관점에서 수익률 동조화의 원인을 규명한 기존 연구에 의하면, 특정 투자자의 거래행태가 동조화 현상을 초래할 수 있다는 실증적 결과를 보여주고 있다. 시장의 대표지수 변경에 따른 수익률 동조화 현상은 지수펀드 등의 포트폴리오 리밸런싱에 기인한 기관투자자의 수요증가나 개인투자자의 인지 개선으로 발생하며(Greenwood and Sosner, 2007; Greenwood, 2008; Han et al., 2010; Lim and Park, 2017), 주식분할에 따른 저가주와의 동조화 현상이나 기업의 지리적 위치에 따른 수익률 동조화는 주로 개인투자자의 선호에 의해 발생한다는 결과를 보여주고 있다(Kumar and Lee, 2006; Kumar et al., 2013; Jun and Choe, 2013). 따라서 수익률 동조화 현상은 범주 또는 영역관점 측면에서의 특정 투자자 거래행태에 의해 발생할 수 있다.

다음으로 기존 연구에서 사회책임투자에 따른 성과분석의 검증은 사회책임투자와 관련된 지수를 이용하거나, 직접적인 기업의 CSR 수준을 활용하고 있다. 우선, 사회책임투자 관련 지수 또는 SRI펀드 등의 편입·퇴출에 따른 공시효과를 분석한 연구에 의하면, 다우존스지속 가능성지수(Dow Jones Sustainability World Index)에 편입되는 종목은 기업의 지속가능에 관한 긍정적인 평판을 얻고, 이로 인해 긍정적인 주가반응이 나타나며 퇴출종목은 단기적으로 주가 하락을 야기한다는 결과를 보여주고 있다(Robinson et al., 2011). 또한, KRX SRI 지수나 KRX ESG 사회책임경영지수 그리고 KRX ESG Leader 150나 KOSPI 200 ESG 지수 등과 같은 사회책임투자 관련 지수에 편입되는 종목은 유의적인 양(+)의 초과수익률이 나타나나, 지수에서 퇴출되는 종목은 주가가 하락하여 음(-)이 공시효과를 보고하고 있다(Lee, 2011; Lee and Kim, 2016; Kim, 2019; Kim and Woo, 2021). 특히, 사회책임투자지수 편입 및 퇴출에 따른 공시효과는 코스닥시장과 비교적 최근에 설정된 사회책임투자지수(KRX ESG Leader150 등)에서 뚜렷한 시장 반응을 보인다는 결과도 제시되고 있다(Kim and Woo, 2021). 추가로 SRI펀드 편입기업의 경우 사회적 책임을 이행하기 위한 비용을 지출함에도 불구하고 해당 펀드의 편입 이후에 우월한 재무성과가 나타난다는 결과도 제시하고 있다(Yoon and Cha, 2012).

반면, 기업의 환경경영 지수인 KRX SRI Eco 지수에 편입된 종목의 경우에 지수변경 공시일 전·후의 주가 반응은 유의적인 결과가 나타나지 않고 있으며(Park and Ok, 2013), KRX SRI 지수를 구성하고 있는 종목이나 해당 지수에 신규로 편입되는 종목 그리고 해당 지수를 구성하고 있지 않은 종목을 상호 비교해 보면 차별적인 투자성과가 나타나지 않는다는 결과도 보여주고 있다(Park, 2013). 따라서 사회책임투자지수에 편입되거나 퇴출되는 종목이 기업가치에 긍정적인 영향을 미칠 수 있으나 기업가치와 무관할 가능성 또한 공존한다.

한편, CSR에 대한 유용성을 검증한 연구에서 대체로 CSR 활동은 기업가치에 긍정적인 영향을 줄 수 있음을 제시하고 있다. Jang and Kim(2013)은 기업의 ESG가 재무성과 및 주식수익률에 미치는 영향에 대해 검증하였는데, ESG 등급이 높은 기업은 해당 등급이 낮은 기업들보다 주식수익률이 우수할 뿐만 아니라 영업성과 및 기업가치(토빈의 Q)도 매우 높은 것으로 나타나 ESG가 기업가치에 영향을 미칠 수 있음을 시사하고 있다. 또한, Lee and Byun(2016)은 CSR에 적극적인 기업일수록 기업의 고유 위험(firm specific risk)은 감소하며 기업의 투자수익률은 긍정적인 영향을 미쳐, CSR 이행 시 기업이 영위할 수 있는 편익에 대한 실증적인 논거를 제시하고 있다.

그리고 Lee and Baek(2019)은 기업의 지배구조가 건실하고 재무구조가 양호한 기업 등에서 CSR 활동을 효율적으로 수행하고 있으며, ESG 등급이 높은 기업 중에서도 전술한 기업 특성 요인이 우월한 기업으로 구성된 포트폴리오에서 양(+)의 초과수익률을 시현한다는 결과를 제시하고 있다. 추가적으로 Kang and Jung(2020)은 ESG 성과는 기업가치에 긍정적인 영향을 미치고 있으며, 해당 효과는 기업의 수익성이 좋거나 외국인 지분율이 높은 특성을 갖는 기업에서 더욱 두드러지고 있음을 보고하고 있다. 반면, Park(2013)은 CSR의 대용치로 경제정의지수(KEJI Index)를 이용하여 CSR 성과를 분석하였는데, CSR이 높은 그룹의 주가수익률은 CSR이 낮은 그룹과 유사한 수준을 보여 CSR을 이용한 투자전략은 효율적이지 않을 가능성을 제시하고 있다.

전체적으로 볼 때, CSR은 기업가치에 일련의 영향을 미칠 수 있으므로 시장을 대표하는 사회책임투자지수에 편입되는 종목은 투자자들의 인지가 개선될 가능성이 있으며 지수펀드 등을 위한 수요가 증가할 수 있다. 즉, 비재무적 정보를 기반으로 한 사회책임투자지수에 편입 또는 퇴출되는 종목은 본질가치 변화를 수반하지 않음에도 불구하고 기존 종목과 수익률 동조화가 발생할 수 있으며, 이는 투자심리에 영향을 받을 개연성이 있다.

3. 연구내용 및 방법

3.1 표본의 구성

본 연구는 2010년부터 2019년까지를 대상으로 한국거래소에서 발표하는 8개의 사회책임 투자지수 구성종목 정기변경에 편입되거나 퇴출된 기업을 대상으로 한다. 분석표본 선정에 있어 금융업종에 속한 기업 및 주식수익률이나 연구에 필요한 재무정보가 없는 기업은 제외한다. 이후 자본잠식 기업 등을 제외한 후 총 902개의 기업(편입종목 444개, 퇴출종목 458개)을 최종적인 표본으로 선정하여 분석한다.4)

분석에 필요한 사회책임투자지수 구성종목에 대한 정기변경 공시일 및 변경일, 변경종목 내역과 연도별 사회책임투자지수 구성종목 현황은 한국거래소의 KRX Indices 사이트에서 수집·가공하여 이용한다. 그리고 기업의 재무자료는 상장사협의회 데이터베이스(TS-2000)에서 추출하여 이용하고, 주가 자료는 Fnguide의 Dataguide Pro에서 제공하는 자료를 수집·가공하여 사용한다.

<표 1>은 한국거래소에서 발표하는 사회책임투자지수 현황이다.5), 2021년 7월 기준으로 한국거래소에서 산출·공표하는 사회책임투자에 관한 지수는 총 9개가 있으며, 해당지수는 1세대와 2세대로 구분해 볼 수 있다(Kim and Woo, 2021).6) 여기서 2015년까지 산출된 1세대 지수는 환경, 사회, 지배구조 등이 우수한 70개 기업을 대상으로 산출하는 KRX SRI 지수부터 ESG 개별적인 요인을 고려하는 KRX SRI Eco, KRX SRI Governance, KRX Green 지수가 있다.

다음으로 2세대 지수는 2015년부터 산출이 시작되어 현재까지 유지되고 있는데, ESG 통합 점수가 높은 150개 종목으로 구성된 KRX ESG Leader 150 지수부터 환경(KRX Eco Leader 100)이나 지배구조(KRX Governance Leader 150) 그리고 사회(KRX ESG 사회책임경영지수) 등 개별적인 요인을 기초로 산출하는 지수가 있다.

3.2 연구방법

3.2.1 주식수익률의 동조화 분석

사회책임투자지수 편입 또는 퇴출과 기존 지수구성 종목과의 주식수익률 동조화 현상이 발생하는지를 분석하기 위해 Barberis et al.(2005)의 방법론을 준용한다. Barberis et al.(2005)은 S&P500 지수 변경에 따른 수익률의 동조화에 대해 단일변수 모형(univariate regression) 또는 이변수(bivariate regression) 모형을 이용한 베타 변화를 추정하여 동조화 여부를 분석하였는데, 시장을 대표하는 지수변경 사건이나 주식분할 등의 수익률 동조화 현상을 검증한 다수의 후속 연구에서도 Barberis et al.(2005)의 방법론을 차용하고 있다.7)

구체적인 분석 방법은 다음과 같다. 우선, 식 (1)의 이변수 모형을 이용하여 지수 편입(또는 퇴출) 전·후 3개월(단기) 및 12개월(장기)의 사회책임투자지수 베타(βSRI)와 비(非)-사회책임 투자지수 베타(βNSRI)를 추정한 후 편입(또는 퇴출) 이후에서 이전의 값을 차감하여 베타 변화를 분석한다. 여기서 사회책임투자지수 구성종목 변경은 공시일과 실제 변경일의 두 가지 사건이 존재하므로 변경 이전은 공시일 이전을 그리고 변경 이후는 변경일 이후의 기간을 이용한다.

식 (1)에서 Ri,t 는 사회책임투자지수에 편입되거나 퇴출된 i 종목의 t 일 주식수익률이고RSRI,t 는 t 일의 사회책임투자지수 수익률로써, 해당 지수를 구성하는 종목들의 가치가중평균수익률을 의미한다. 그리고 RNSRI,t 는 t 일의 비-사회책임투자지수 수익률로써, 해당 지수에 포함되지 않은 종목들을 이용한 가치가중평균수익률이다.8)

한편, Chen et al.(2016)에 의하면, Barberis et al.(2005)의 수익률 동조화 추정은 투자심리와 같은 행태 재무적 관점뿐만 아니라 여전히 본질가치와도 관련될 수 있으며, S&P500 지수에 편입되는 종목의 경우 해당 지수수익률에 대한 베타 변화와 비-S&P500 지수수익률에 대한 베타 변화를 직접적으로 비교하면 동조화 현상은 미미해진다는 결과를 제시하고 있다. 따라서 보다 강건한 검증을 위해 Chen et al.(2016)의 방법도 고려한다. 이를 위해 식 (1)을 토대로 계산한 지수변경 종목의 변경 전·후 베타 변화를 이용하여, 비-사회책임투자지수에 대한 베타 변화와 비교할 때 사회책임투자지수에 대한 베타 변화가 유의적으로 차이가 있는지를 분석한다.

만약, 사회책임투자지수 편입(또는 퇴출)으로 인해 수익률 동조화가 발생한다면 지수 구성종목과 유사한 주가 움직임이 나타날 것이다. 따라서 식 (1)을 이용하여 계산한 사회책임투자지수 수익률에 대한 베타는 지수편입(또는 퇴출) 이후에 유의적으로 증가(또는 감소)할 것으로 예상해 볼 수 있다.

3.2.2 투자자별 거래행태와 주식수익률의 동조화

기업의 본질가치 변동과 무관한 주식수익률의 동조화 현상은 범주 또는 영역관점에서의 투자심리에 기인하여 발생할 가능성이 있다. 따라서 사회책임투자지수 구성종목 변경으로 인해 수익률 동조화가 발생한다면, 해당 현상이 투자자별 거래행태와 관련성이 존재하는지를 규명해 볼 필요가 있다.

투자심리 관점과 사회책임지수 구성종목 변경에 따른 수익률 동조화 간의 관련성을 분석하기 위해 Kumar et al.(2013) 및 Lim and Park(2017)과 동일하게 개인, 국내기관 그리고 외국인투자자의 거래행태를 고려하여 분석한다. 보다 구체적인 분석방법은 다음과 같다. 우선, 사회책임투자지수에 편입 또는 퇴출된 종목에 대해 지수변경 공시일 이전의 과거 60일(약 3개월)과 250일(약 12개월) 그리고 변경일 이후의 동일 기간에 대해 식 (3)을 이용한 투자자별·일별 매수-매도 거래량 불균형인 BSI(Buy-Sell Imbalance; BSI)를 계산한다. 식 (2)에서 BVi,t,k 와 SVi,t,k는 각각 i 종목의 t 일에 대한 투자자 k의 매수 또는 매도 거래량을 의미한다.

다음으로 사회책임투자지수를 구성하고 있는 종목들에 대해 개인, 기관 그리고 외국인투자자의 일별 BSI를 계산한다. 이후 해당 지수에 편입 또는 퇴출되는 종목과 기존의 지수구성 종목에 대한 투자자별 거래행태의 관련성을 검증하기 위해 투자자별·일별 BSI를 기초로 지수변경 전·후 3개월과 12개월의 편상관계수인 TC(Trading Correlation)를 계산한다. TC는 각각 개인투자자 (RTC)와 기관투자자(ITC) 그리고 외국인투자자(FTC)로 구분하여 분석하며9), 시장초과수익률 (RMRF)의 영향을 통제하기 위해 식 (3)과 식 (4)로 추정된 잔차항(εi 와 ηi)을 이용한다. 여기서 시장초과수익률은 일별 유가증권과 코스닥시장 지수수익률에서 일별로 환산한 3년 국고채 수익률을 차감하여 이용한다. 식 (4)에서 BSIp,t,k 는 사회책임투자지수 구성 종목에 대한 t 일 투자자 k 의 BSI를 동일 가중하여 계산한 것을 의미한다.

지수변경 이전보다 변경일 이후에 특정 투자자의 TC가 유의미적으로 증가(감소)한다면, 이는 기존의 지수구성 종목과 편입(또는 퇴출)된 종목에 대한 특정 투자자의 거래 방향이 유사하게 이루어졌음을 의미한다. 따라서 지수변경으로 인한 수익률 동조화(또는 이탈화)가 특정 투자자의 거래에 기인한다면, 지수편입(또는 퇴출) 이후에 특정 투자자의 TC는 증가(감소)할 것으로 예상할 수 있다.10)

3.2.3 분석모형

사회책임투자지수 편입 및 퇴출이 주식수익률의 동조화에 어떠한 영향을 미치는지를 분석하고, 지수 특성(ESG 통합지수 및 개별지수, 1세대 및 2세대 지수)에 따른 수익률 동조화 현상이 차별적인지를 분석하기 위해 식 (5) ∼ 식 (7) 분석모형을 설정한다. 또한, 사회책임투자지수 변경에 따른 주식수익률의 동조화가 주로 어떤 투자자의 거래행태에 기인하는지를 분석하기 위해 식 (8)과 식 (9)의 분석모형을 이용한다.

우선, 식 (5)에서 종속변수인 Comovement 는 식 (1)을 이용하여 계산한 사회책임투자지수 변경 전·후 3개월 또는 12개월 동안에 대한 사회책임투자지수 베타 변화(dSRI3, dSRA2) 및 비-사회책임투자지수에 대한 베타 변화(dNSRI3, dNSRA2) 이다. 그리고 Inclusion 은 해당 지수에 편입되는 종목은 1의 값을 갖고, 퇴출종목은 0의 값을 갖는다. 한편, 통제변수(Control Var.)는 기존 연구를 토대로 주식수익률에 영향을 미칠 수 있는 기업특성 변수를 고려하는데, 지수변경 이전 12개월 동안의 평균 시가총액(MKTCAP), 전년도 말 장부가/시가 비율(BM)과 전년도 말 총자산이익률(ROA) 및 부채비율(LEV)을 이용한다. 추가적으로 유가증권 또는 코스닥시장과 연도 그리고 산업효과를 통제하기 위해 시장더미(KOSPI) 및 연도더미(Year) 그리고 한국표준 산업분류 대분류 기준의 산업더미(Industry)도 통제변수로 이용한다.

다음으로 식 (6)과 식 (7)은 사회책임투자지수 특성을 고려한 것으로 식 (6)에서 SRI Consolidated는 ESG 통합지수의 경우 1의 값을, 환경(E), 사회(S), 지배구조(G) 등의 개별적인 요인을 고려하는 지수는 0의 값을 갖는다. 또한 식 (7)에서 2nd Index 는 2세대 사회책임투자지수의 경우 1의 값을, 1세대 사회책임투자지수는 0의 값을 갖는다. 사회책임투자지수변경 이후 편입종목의 베타가 증가한다면 Inclusion 계수는 양(+)으로 나타날 것이고, 편입종목의 베타 변화에 있어 통합지수 또는 2세대 지수에서 상이한 특성을 보인다면 Inclusion ×SRI Consolidated나 Inclusion ×2nd Index계수는 유의한 값으로 나타날 것이다.

한편, 투자자별 거래행태와 수익률 동조화의 관련성을 분석하기 위한 식 (8)의 경우 편입 및 퇴출종목을 각각 구분하여 분석하는데, 종속변수와 통제변수는 식 (5)과 동일하게 이용한다. 식 (8)에서 dRTC, dITC, dFTC 각각 지수변경 전·후 3개월과 전·후 12개월을 대상으로 한 개인, 국내기관 그리고 외국인투자자의 편상관계수 변화를 의미하며 지수변경 이후에서 변경 이전의 수치들을 차감한 것이다.

사회책임투자지수 편입(또는 퇴출)에 따른 수익률 동조화 현상이 특정 투자자의 거래행태에 기인한다면 기존 지수구성 종목과 편입(퇴출)된 종목에 대한 투자자별 거래는 유사한(상이한) 방향으로 이루어질 것이다. 따라서 지수편입 이후에서 편입 이전의 편상관계수 수치를 차감하는 경우 양(+)의 값을 보일 것이므로, 식 (8)에서도 투자자별 편상관계수인 dRTC, dITC, dFTC가 유의적인 양(+)으로 나타날 것으로 예상해 볼 수 있다.

4. 분석 결과

<표 2>는 본 연구에서 사용한 변수들의 설명이다. Inclusion은 사회책임투자지수의 정기 구성종목 변경 시 해당 지수에 편입되는 종목은 1의 값을 갖고, 퇴출되는 종목은 0의 값을 갖는다. 그리고 SRI Consolidated는 사회책임투자지수 중에서도 ESG 요인을 통합하는 지수는 1을, 개별특성(환경, 사회, 지배구조)만을 대상으로 하는 지수는 0의 값을 갖는다. 또한, 2nd Index 는 2015년부터 산출·발표되고 있는 2세대 사회책임투자지수의 경우에는 1의 값을 갖고, 1세대 지수는 0의 값을 갖는다.

다음으로 주식수익률의 동조화와 관련된 변수인 dsRI_ Beta3과 dSRI _ Beta12는 식 (1)을 이용한 지수변경 전·후 3개월과 12개월의 사회책임투자지수에 대한 베타 변화로써, 지수변경 이후에서 지수변경 이전의 값을 차감한 것이다. 그리고 dRTC3∼dFTC12는 각각 개인, 국내기관 그리고 외국인투자자에 대한 사회책임투자지수 변경 전·후 3개월과 12개월의 편상관계수 변화로써 지수변경 이후의 값에서 지수변경 이전의 값들을 차감한 것을 의미한다.

<표 3>은 본 연구에서 사용한 변수들의 기초통계량으로 Panel A는 지수편입 종목 그리고 Panel B는 퇴출종목의 분석 결과를 정리한 것이다. 우선 Panel A의 편입종목에 대한 기초통계량 분석 결과를 보면, SRI Consolidated의 평균은 0.320으로 편입종목 중 약 142개가 ESG 통합 지수에 해당되며, 2nd Index의 평균은 0.716으로 약 318개 기업이 2세대 사회책임투자지수에 해당되고 있다. 한편, dSRI3과 dSRI12 모두에서 평균은 양(+)의 값으로 나타나 사회책임투자지수 편입 이후 3개월 또는 12개월 동안에서 베타가 증가하고 있음이 확인된다.

SRI Consolidated는 사회책임투자지수 중에서 통합지수는 1을, 개별지수(환경, 사회, 지배구조)는 0의 값을 갖는다. 2nd Index는 2015년 이후의 2세대 사회책임투자지수는 1을, 1세대 지수는 0의 값을 갖는다.dSRI_Beta3과 dSRI_Beta12는 지수변경 전·후 3개월과 12개월에 대한 사회책임투자지수의 베타 변화로써, 각각 지수변경 이후에서 지수변경 이전의 값을 차감한 것이다.그리고 dRTC3~dFTC12는 사회책임투자지수 변경 전·후 3개월과 12개월에 대한 개인(dRTC), 국내기관(dITC) 그리고 외국인투자자(dFTC)의 편상관계수 변화이다.In(MKTCAP)는 지수변경 이전 12개월 동안의 일평균 시가총액에 자연로그룰 취한 값이다. BM은 전년도 말 자기자본을 (전년도 말 보통주 발행주식 수×주가)로 나눈 값이고, ROA는 전년도 말 영업이익을 총자산으로 나눈 것이며, LEV는 전년도 말 총부채를 총자산으로 나눈 값이다, KOSPI 는 유가증권시장 소속 기업은 1의 값을 아니면 0의 값을 갖는다. 본 연구에서 이상치(outlier)가 분석 결과에 미치는 영향을 통제하기 위하여 모든 변수는 상, 하위 각각 1%를 기준으로 조정(winsorization) 하였다.

다음으로 Panel B의 퇴출종목에 대한 기초통계량 분석 결과를 보면, SRI Consolidated의 평균은 0.282로 약 129개가 ESG 통합 지수에 해당되며, 2nd Index의 평균은 0.655로 약 300개 기업이 2세대 사회책임투자지수에 해당된다. 한편, dSRI3과dSRI12의 평균은 음(-)의 값을 보여 사회책임투자지수 퇴출 이후 3개월 및 12개월 모두에서 베타가 감소하여 편입종목과는 상이한 결과를 보이고 있다.

4.1 사회책임투자지수 구성종목 변경과 주식수익률 동조화

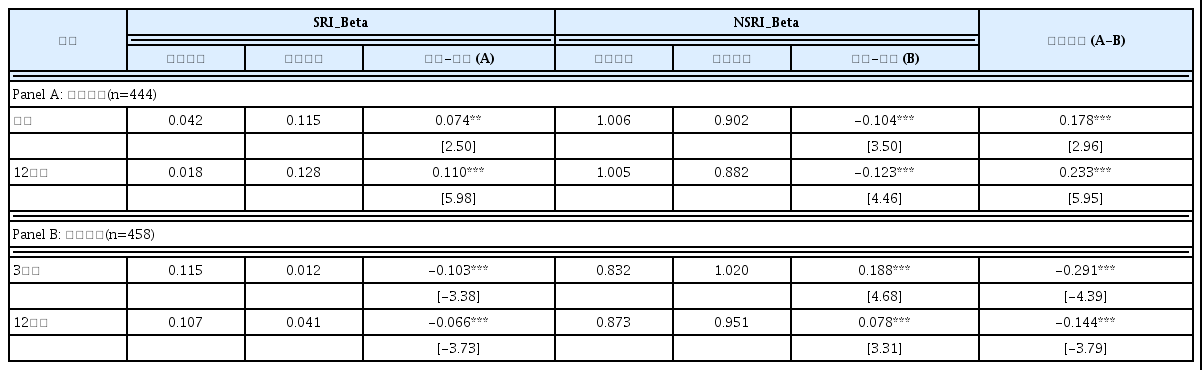

<표 4>는 Barberis et al.(2005)이 제시한 이변수 모형을 이용하여 사회책임투자지수 변경 전·후 3개월 및 12개월에 대한 베타 변화를 추정하고 Chen et al.(2016)의 검증 방법을 이용하여 분석한 결과이다.

사회책임투자지수 편입 및 퇴출과 주가동조화

SRI_Beta와 NSRI_Beta는 각각 식 (1)을 이용하여 계산한 사회책임투자지수 수익률 및 비-사회책임투자지수 수익률에 대한 베타이다. 차이검정은 두 그룹의 평균 차이에 대한 t-검정이다. [ ]은 t-값이고 ***, **, *는 각각 1%, 5%, 10%에서 유의함을 의미한다.

우선 Panel A의 지수 편입종목에 대한 분석 결과를 보면, 지수변경 3개월 및 12개월 모두에서 사회책임투자지수에 대한 베타(SRI_Beta) 변화는 각각 0.074와 0.110으로 유의적인 증가를, 비-사회책임투자지수에 대한 베타(NSRI_Beta)는 유의적인 감소를 보이고 있다. 또한, 사회책임 투자지수에 대한 베타 변화와 비-사회책임투자지수에 대한 베타 변화를 직접적으로 비교하면 평균 차이는 각각 0.178과 0.233의 유의적인 차이가 나타난다. 따라서 사회책임투자지수에 편입되는 종목은 기존 지수구성종목과 수익률 동조화 현상이 확인되고 있다.

다음으로 Panel B의 퇴출종목에 대한 분석 결과에서는 편입종목과 반대의 결과가 나타난다. 지수변경 3개월 및 12개월 모두에서 사회책임투자지수 베타(SRI_ Beta)는 유의적으로 감소하며, 비-사회책임투자지수 베타(NSRI_Beta)는 유의적으로 증가한다. 그리고 사회책임투자지수에 대한 베타 변화와 비-사회책임투자지수에 대한 베타 변화를 비교하는 경우 3개월과 12개월에 대한 평균 차이는 각각 -0.291과 -0.144로 유의적인 차이를 보인다. 따라서 사회책임투자지수에서 퇴출되는 종목은 기존 지수구성 종목과 수익률 이탈화 현상이 발생하고 있다.

한편, 국내의 사회책임투자지수는 ESG 요인을 통합한 지수나 환경(E), 사회(S), 지배구조(G) 등의 개별적 요인을 고려하는 지수로 구분되며, 초기 SRI 지수(1세대)의 한계점을 보완하고 사회책임투자의 활성화를 위해 2015년부터 전면적으로 개편된 신-사회책임투자지수가 발표되고 있다.11), 따라서, 사회책임투자지수의 세부적인 특성을 고려하여 지수변경에 따른 수익률 동조화 여부를 검증하였으며, 분석 결과는 <표 5> 및 <표 6>과 같다.

사회책임투자지수 종목변경과 주가동조화: 통합지수 vs. 개별지수

SRI_Beta와 NSRI_Beta는 각각 식 (1)을 이용하여 계산한 사회책임투자지수 수익률 및 비-사회책임투자지수 수익률에 대한 베타이다. 차이검정은 두 그룹의 평균 차이에 대한 t-검정이다. [ ]은 t-값이고 ***, **, *는 각각 1%, 5%, 10%에서 유의함을 의미한다.

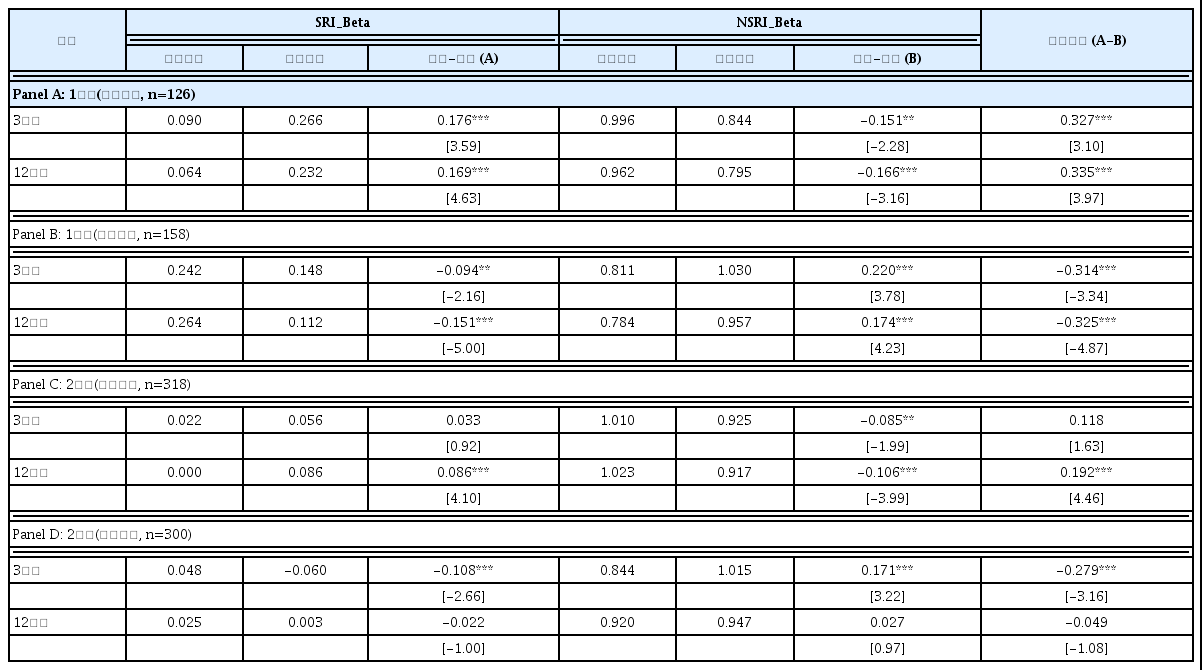

사회책임투자지수 종목변경과 주가동조화: 1세대 vs. 2세대

SRI_Beta와 NSRI_Beta는 각각 식 (1)을 이용하여 계산한 사회책임투자지수 수익률 및 비-사회책임투자지수 수익률에 대한 베타이다. 차이검정은 두 그룹의 평균 차이에 대한 t-검정이다. [ ]은 t-값이고 ***, **, *는 각각 1%, 5%, 10%에서 유의함을 의미한다.

우선 <표 5>는 ESG 통합지수(Panel A, Panel B) 및 개별지수(Panel C, Panel D)로 구분하여 수익률 동조화를 분석한 결과이다. 우선 Panel A를 보면, ESG 통합지수에 편입되는 종목의 경우 단기(3개월)에는 사회책임투자지수에 대한 베타(SRI_Beta)가 증가하지 않으며, 비-사회 책임투자지수에 대한 베타(NSRI_Beta) 변화와 비교해도 유의적인 차이가 나타나지 않는다. 반면, 장기(12개월)로 기간을 확장하면 사회책임투자지수에 대한 베타가 유의적으로 증가하며, 비-사회책임투자지수에 대한 베타 변화와 비교해도 유의적인 차이를 보인다. 따라서 장기적인 측면에서 ESG 통합지수에 편입되면 기존 지수구성 종목과 수익률 동조화가 나타나고 있다.

Panel B의 퇴출종목에 대한 분석에서는 단기(3개월) 및 장기(12개월) 모두 일관된 결과를 보인다. ESG 통합지수에서 퇴출되는 종목은 사회책임투자지수에 대한 베타가 지수변경 이후에 유의적으로 감소하며 비-사회책임투자지수에 대한 베타변화와 유의적인 차이를 보인다.

다음으로 ESG 개별지수(Panel C 및 Panel D)에서는 지수변경 3개월 및 12개월 모두 일관적으로 편입(퇴출) 종목은 사회책임투자지수에 대한 베타가 유의적으로 증가(감소)하며, 비-사회책임투자지수에 대한 베타 변화와도 유의적인 차이를 보인다. 따라서 ESG 통합지수와는 차별적으로 개별지수의 경우에는 단·장기 모두에서 사회책임투자지수에 편입되거나 퇴출되면 수익률 동조화(이탈화) 현상이 발생하고 있다.

<표 6>은 1세대 지수와 2세대 지수로 각각 구분하여 동조화를 분석한 결과이다. 전체적으로 1세대 지수의 경우에는 지수변경 전·후 3개월 및 12개월 모두에서 편입(퇴출) 종목의 사회책임 투자지수에 대한 베타가 유의적으로 증가(감소)하고 비-사회책임투자지수에 대한 베타와도 유의적인 차이를 보여 수익률 동조화 현상이 일관되게 나타난다.

반면, 2015년부터 발표되고 있는 2세대 지수에서는 차별적인 결과를 보인다. Panel C의 편입종목은 단기(3개월)에 비-사회책임투자지수에 대한 베타가 유의적으로 감소하나 사회책임 투자지수에 대한 베타 변화가 유의적이지 않으며, 유의적인 차이도 나타나지 않는다. 하지만 장기(12개월)로 기간을 확장하면 지수편입 이후에 사회책임투자에 대한 베타가 증가하고 비-사회책임투자지수에 대한 베타 변화와도 유의적인 차이를 보여 수익률 동조화 현상이 나타난다. 반면, Panel D의 퇴출종목에서는 편입종목과 반대의 결과가 나타난다. 퇴출종목에서는 지수변경 이후 단기(3개월)에 기존 사회책임투자지수 구성종목과 수익률 이탈화 현상이 나타나나, 장기적으로는 유의적인 결과가 나타나지 않고 있다. 전체적으로 1세대와 2세대를 구분하는 경우 수익률 동조화 현상은 1세대에서 강건하게 나타나 2세대 지수와는 상이한 결과가 확인된다.

4.2 사회책임투자지수 구성종목 변경과 투자자별 거래행태

본 절에서는 사회책임투자지수 구성 종목과 변경 종목(편입 및 퇴출)에 대해 지수변경 전·후의 개인, 국내기관 그리고 외국인투자자의 편상관 분석을 실시하였으며, 분석 결과는 <표 7>과 같다.12)

사회책임투자지수 편입 및 퇴출과 투자자별 거래행태

RTC, ITC, FTC는 식 (3)과 식 (4)를 이용하여 계산한 개인, 국내기관 그리고 외국인투자자의 편상관계수이다. 차이검정은 두 그룹의 평균 차이에 대한 t-검정이다. [ ]은 t-값이고 ***, **, *는 각각 1%, 5%, 10%에서 유의함을 의미한다.

우선 Panel A와 Panel B의 편입종목에 대한 결과를 보면, 지수편입 이후 3개월에 대해 ITC, FTC는 각각 0.211과 0.099로 나타나며 편입 이전보다 유의적으로 증가하나, RTC는 유의적인 결과가 나타나지 않는다. 반면, 12개월의 결과에서는 편입 이후가 편입 이전 기간보다 RTC, ITC, FTC 모두에서 유의적으로 높게 나타난다. 따라서 사회책임투자지수에 편입되는 종목과 지수를 구성하고 있는 종목에 대한 투자자들의 거래행태는 더욱 유사한 방향으로 이루어졌다고 추론해 볼 수 있다.

다음으로 Panel C와 Panel D의 퇴출종목에 대한 결과를 보면, 지수퇴출 이후의 3개월에 대해 RTC와 FTC는 각각 0.072와 0.057로 나타나 지수변경 이전과 비교해 볼 때 유의적으로 감소한다. 반면, 지수퇴출 이후 12개월에서는 ITC, FTC만 유의적인 감소가 나타나고 있다. 따라서 사회책임투자지수에서 퇴출되는 종목과 지수를 구성하고 있는 종목에 대한 투자자들의 거래는 상이한 방향으로 이루어졌다고 해석해 볼 수 있다. 즉, 지수편입 또는 퇴출에 따른 수익률 동조화(이탈화) 현상은 특정 투자자의 거래행태에 기인하여 발생할 가능성이 있다.

4.3 사회책임투자지수 구성종목 변경과 동조화에 대한 회귀분석 결과

본 절에서는 식 (5)∼식 (7)의 분석모형을 이용하여 사회책임투자지수 구성종목 편입이나 퇴출에 따른 수익률 동조화(이탈화) 현상이 기업특성이나 연도, 산업요인과 같은 여타변수를 통제한 상황에서도 설명 가능한지를 검증한다.

우선, <표 8>은 사회책임투자지수에 편입되거나 퇴출되는 종목에서 수익률 동조화 현상이 차별적으로 나타나는지를 분석한 결과이다. 모형(1)과 모형(2)는 지수변경 전·후 3개월에 대한 사회책임투자지수 또는 비-사회책임투자지수 베타변화(dSRI_Beta, dNSRI_Beta)를 종속변수로 이용한 것이고, 모형(3)과 모형(4)는 지수변경 전·후 12개월에 대한 사회책임투자지수 또는 비-사회책임투자지수 베타변화(dSRI_Beta, dNSRI_Beta)를 종속변수로 한 것이다.

사회책임투자지수 변경과 수익률 동조화에 관한 회귀분석 결과

종속변수인 dSRI _Beta와 dNSRI_Beta는 지수변경 전·후 3개월과 12개월에 대한 사회책임투자지수 및 비-사회책임투자지수의 베타 변화이다. Inclusion은 사회책임투자지수 편입종목은 1을, 퇴출종목은 0의 값을 갖는다. In(MKTCAP)는 지수변경 이전 12개월 동안의 일평균 시가총액에 자연로그룰 취한 값이다. BM은 전년도 말 자기자본을 (전년도 말 보통주 발행주식 수×주가)로 나눈 값이고, ROA는 전년도 말 영업이익을 총자산으로 나눈 것이며, LEV는 전년도 말 총부채를 총자산으로 나눈 값이다, 그리고 KOSPI 는 유가증권시장 소속기업은 1의 값을 아니면 0의 값을 갖는다. [ ]은 t-값이고 ***, **, *는 각각 1%, 5%, 10%에서 유의함을 의미한다.

분석결과를 보면 모형(1)과 모형(3)에서 Inclusion 계수는 각각 0.172와 0.172의 유의적인 양(+)의 값을 보인다. 따라서 지수에 편입되는 종목은 사회책임투자지수에 대한 베타 변화가 유의적으로 높게 나타나고 있다. 한편, 모형(2)와 모형(4)의 비-사회책임투자지수를 이용하여도 일관된 결과를 보인다. 모형(2)과 모형(4)에서 에서 Inclusion 계수는 각각 -0.277과 -0.200의 유의적인 음(-)의 값으로 나타난다. 즉, 지수에서 퇴출되는 종목과 비교해 볼 때 지수에 편입되는 종목은 비-사회책임투자지수에 대한 베타 변화가 유의적으로 낮게 나타나고 있다.

전체적으로 <표 8>의 회귀분석 결과에 의하면, 사회책임투자지수에 편입되는 종목은 기존의 지수를 구성하고 있는 종목과 주가 움직임이 유사하게 나타나는 수익률 동조화 현상이 확인되어 <표 4>와 일관된 결과를 보인다. 따라서 시장을 대표하는 지수(S&P500, 코스피 200 등) 뿐만 아니라 본질가치와 무관하게 이루어지는 사회책임투자지수 구성종목 변경 사건의 경우에도 수익률 동조화가 발생하고 있음을 확인해 볼 수 있다.

<표 9>는 지수 구성종목 변경에 따른 동조화 현상에 대해 ESG 요인을 포괄하는 통합지수와 개별적인 ESG 지수 간에 차이가 나타나는지를 분석한 결과이다. <표 8>과 동일하게 모형(1)과 모형(2)는 지수변경 전·후 3개월에 대한 사회책임투자지수 또는 비-사회책임투자지수 베타변화 (dSRI_Beta, dNSRI_Beta)를 종속변수로 이용한 것이고, 모형(3)과 모형(4)는 지수변경 전·후 12개월에 대한 사회책임투자지수 또는 비-사회책임투자지수 베타변화(dSRI_Beta, dNSRI_Beta)를 종속변수로 한 것이다.

사회책임투자 통합지수 여부로 구분한 회귀분석 결과

종속변수인 dSRI _Beta와 dNSRI _Beta는 지수변경 전·후 3개월과 12개월에 대한 사회책임투자지수 및 비-사회책임투자지수의 베타 변화이다. Inclusion은 사회책임투자지수 편입종목은 1을, 퇴출종목은 0의 값을 갖는다. SRI Consolidated는 사회책임투자지수 중에서 통합지수는 1을, 개별지수(환경, 사회, 지배 구조)는 0의 값을 갖는다. In(MKTCAP)는 지수변경 이전 12개월 동안의 일평균 시가총액에 자연로그룰 취한 값이다. BM은 전년도 말 자기자본을 (전년도 말 보통주 발행주식 수×주가)로 나눈 값이고, ROA는 전년도 말 영업이익을 총자산으로 나눈 것이며, LEV는 전년도 말 총부채를 총자산으로 나눈 값이다, 그리고 KOSPI 는 유가증권시장 소속기업은 1의 값을 아니면 0의 값을 갖는다. [ ]은 t-값이고 ***, **, *는 각각 1%, 5%, 10%에서 유의함을 의미한다.

분석결과를 보면, 모형(1)과 모형(3)의 3개월 및 12개월을 대상으로 한 경우 모두에서 일관되게 Inclusion × SRI 계수가 유의적인 결과가 나타나지 않는다. 따라서 <표 5>의 분석결과와는 다르게, 여타 요인을 통제한 경우에는 사회책임투자지수 지수편입에 따른 수익률 동조화 현상은 ESG 통합지수와 개별지수 간 차이가 없다고 해석해 볼 수 있다. 즉, 사회책임투자지수 구성종목 변경으로 인한 수익률 동조화는 ESG 통합지수 또는 개별지수와는 무관하게 발생하고 있다.

<표 10>은 수익률 동조화 현상에 있어 1세대 지수와 2세대 지수 간에 차이가 존재하는지를 분석한 결과이다. 모형(1)과 모형(2)의 종속변수는 지수변경 전·후 3개월에 대한 사회책임투자 지수 또는 비-사회책임투자지수 베타 변화(dSRI_Beta,dNSRI _ Beta)를 이용한 것이고, 모형(3)과 모형(4)는 지수변경 전·후 12개월에 대한 사회책임투자지수 또는 비-사회책임투자지수 베타 변화를 이용한 것이다.

사회책임투자지수 산출시기로 구분한 회귀분석 결과

종속변수인 dSRI_Beta와 dNSRI _Beta는 지수변경 전·후 3개월과 12개월에 대한 사회책임투자지수 및 비-사회책임투자지수의 베타 변화이다. Inclusion은 사회책임투자지수 편입종목은 1을, 퇴출종목은 0의 값을 갖는다. 그리고 2nd Index는 2015년 이후의 2세대 사회책임투자지수는 1을, 1세대 지수는 0의 값을 갖는다. In(MKTCAP)는 지수변경 이전 12개월 동안의 일평균 시가총액에 자연로그룰 취한 값이다. BM은 전년도 말 자기자본을 (전년도 말 보통주 발행주식 수×주가)로 나눈 값이고, ROA 는 전년도 말 영업이익을 총자산으로 나눈 것이며, LEV 는 전년도 말 총부채를 총자산으로 나눈 값이다, 그리고 KOSPI 는 유가증권시장 소속기업은 1의 값을 아니면 0의 값을 갖는다. [ ]은 t-값이고 ***, **, *는 각각 1%, 5%, 10%에서 유의함을 의미한다.

분석 결과를 보면, 모형(1)과 모형(2)의 지수변경 전・후 3개월을 대상으로 한 경우에서는Inclusion × 2nd Index 계수가 유의적인 결과가 나타나지 않는다. 따라서 사회책임투자지수 변경에 따른 단기간(3개월)의 수익률 동조화 현상은 1세대 및 2세대 지수에서 차이가 없다고 판단해 볼 수 있다.

반면, 모형(3)과 모형(4)의 12개월에서는 3개월을 대상으로 한 분석과는 차별적인 결과를 보인다. 모형(3)에서Inclusion × 2nd Index계수는 -0.184로 모형(4)에서 Inclusion × 2nd Index 계수는 0.185의 유의적인 결과가 확인된다. 이는 모형(3)에서는 편입종목의 사회책임투자지수에 대한 베타 변화는 2세대 지수에서 유의적으로 작으며, 모형(4)에서는 비-사회책임투자지수에 대한 베타 변화가 2세대 지수에서 유의적으로 크다는 것을 의미한다. 따라서 사회책임투자지수 편입에 따른 수익률 동조화는 1세대 지수의 경우 단기 및 장기적으로 나타나나, 2세대 지수에서는 장기적으로 수익률 동조화 현상이 약화되고 있음을 추론해 볼 수 있다.

전체적으로, 2015년부터 발표되기 시작한 2세대 사회책임투자지수의 경우 해당 지수에 편입되는 종목은 주로 장기보다는 단기간에 수익률 동조화가 명확하게 나타난다. 국내의 ESG 지수를 기초자산으로 하는 ETF 순자산총액은 2010년 ESG ETF가 출시된 이후 점진적으로 감소하였으나, ESG 관심이 높아짐에 따라 2017년부터 급격히 증가하는 추세를 보이고 있다(Kim and Woo, 2021). 즉, 최근 들어 사회책임투자지수에 편입되는 종목은 단기적인 수요가 증대될 수 있으므로, 2세대 지수에서 명확하게 나타난 단기간의 수익률 동조화 현상은 주로 일시적인 수요 증대에 기인하여 발생할 수 있음을 시사한다.

4.4 수익률 동조화와 투자자별 거래행태에 대한 회귀분석 결과

본 절에서는 식 (8)의 분석모형을 이용하여 개인, 국내기관 그리고 외국인투자자 중에서 어떤 투자자의 거래행태가 사회책임투자지수 변경에 따른 수익률 동조화에 영향을 미치는지에 대해 분석한다. 전술한 바와 같이 본질가치 변동과 무관한 시장 대표지수 변경 사건이나 주식분할 사건 등에서 발생하는 수익률 동조화는 투자심리 측면에 의해 설명 가능하다는 결과가 제시되고 있다. 따라서 사회책임투자지수 변경으로 인해 나타나는 수익률 동조화 현상의 경우에도 특정 투자자의 거래행태에 기인하여 발생할 개연성이 있다.

우선, <표 11>은 사회책임투자지수 변경 전·후 3개월 및 12개월에 대해 수익률 동조화와 투자자별 거래행태를 분석한 결과이다. 모형(1)과 모형(2)는 지수변경 전·후 3개월에 대한 사회책임투자지수 베타 변화(dSRI_Beta3)를 종속변수로 이용한 것이고, 모형(3)과 모형(4)는 지수변경 전·후 12개월에 대한 사회책임투자지수 베타 변화(dSRI_Beta12)를 종속변수로 한 것이다.13)

투자자별 거래행태와 수익률 동조화에 관한 회귀분석 결과

종속변수는 지수변경 전·후 3개월과 12개월에 대한 사회책임투자지수 베타 변화(dSRI _Beta3, dSRI _Beta12) 이다. dRTC3, dITC3, dFTC3은 사회책임투자지수 변경 전·후 3개월에 대한 개인, 외국인투자자의 편상관계수 변화이다. 그리고 dRTC12, dITC12, dFTC12는 지수변경 전·후 12개월에 대한 개인, 국내기관, 외국인투자자의 편상관계수 변화이다. In(MKTCAP)는 지수변경 이전 12개월 동안의 일평균 시가총액에 자연로그룰 취한 값이다. BM은 전년도 말 자기자본을 (전년도 말 보통주 발행주식 수×주가)로 나눈 값이고, ROA는 전년도 말 영업이익을 총자산으로 나눈 것이며, LEV는 전년도 말 총부채를 총자산으로 나눈 값이다, 그리고 KOSPI는 유가증권시장 소속기업은 1의 값을 아니면 0의 값을 갖는다. [ ]은 t-값이고 ***, **, *는 각각 1%, 5%, 10%에서 유의함을 의미한다.

분석결과를 보면 모형(1)에서 dRTC3 계수는 0.268로 유의적이나, dITC3 이나 dFTC3 은 유의적인 값이 나타나지 않고 있다. 이는 지수편입 종목의 경우 개인투자자의 거래행태가 기존 지수를 구성하고 있는 종목과 유사하게 이루어질수록 사회책임투자지수에 대한 베타가 증가함을 의미한다. 따라서 개인투자자의 거래행태 변화는 편입종목의 동조화에 영향을 미친다고 해석해 볼 수 있다. 반면, 국내기관투자자(dITC3)나 외국인투자자(dFTC3)는 유의적인 결과가 나타나지 않아 지수편입 종목에서 발생한 단기간의 수익률 동조화 현상과 관련성은 낮다고 추론해 볼 수 있다.

이는 지수 퇴출종목에 대한 모형(2)에서도 유사한 결과를 보인다. 모형(2)에서 dRTC3 계수는 0.434로 유의적인 양(+)의 값을 보여, 지수퇴출 종목과 기존 지수구성 종목에 대한 개인투자자의 편상관계수 변화가 감소하면 사회책임투자지수에 대한 베타변화도 감소하고 있다. 따라서 퇴출종목에서 발생한 수익률 이탈화 현상도 주로 개인투자자의 거래행태에 기인하고 있음을 파악해 볼 수 있다. 한편, 모형(1)과는 달리 모형(2)에서 dFTC3 계수는 0.374의 유의적인 양(+)으로 나타난다. 따라서 편입종목과는 차별적으로 퇴출종목에서 발생한 수익률 이탈화 현상은 외국인투자자의 거래행태와도 관련되어 있음을 추론해 볼 수 있다.

다음으로 사회책임투자지수에 변경 전·후 12개월(장기)을 대상으로 한 분석의 경우에도 모형(1) 또는 모형(2)의 3개월(단기)와 일관된 결과를 보인다. 우선 모형(3)에서 dRTC12 계수는 0.376의 유의적인 양(+)의 값을 보이며, 모형(4)에서도dRTC12 계수는 0.512의 유의적인 양(+)으로 나타난다. 즉, 단기뿐만 아니라 장기에 걸쳐 나타나는 사회책임투자지수 편입(퇴출)의 수익률 동조화(이탈화) 현상은 주로 개인투자자의 거래행태에 기인하고 있음을 파악해 볼 수 있다.

한편, 최근 들어 사회책임투자에 대한 시장의 관심이 크게 증대되고 있으며, ESG는 기업의 생존에 필수적인 요인으로 자리매김해 나가고 있는 상황이다. 이와 같은 시대적 흐름을 감안할 때 최근에 발표되고 있는 2세대 사회책임투자지수는 다양한 투자자가 관심을 기울일 개연성이 있으며, 이로 인해 수익률 동조화 현상은 보다 다양한 투자자의 거래행태에 기인하여 발생할 수 있다. 따라서 추가적으로 1세대와 2세대로 각각 구분하여 투자자별 거래행태와의 관련성을 분석한다.

<표 12>는 사회책임투자지수 변경에 따른 수익률 동조화 현상과 투자자별 거래행태에 대해 초창기 지수(1세대) 및 신-사회책임투자지수(2세대)로 각각 구분하여 분석한 결과이다.14) 모형(1)과 모형(2) 그리고 모형(5)와 모형(6)은 사회책임투자지수 변경 전·후 3개월에 대한 사회책임투자지수 베타 변화(dSRI_Beta3)를 종속변수로 이용한 것이다. 또한 모형(3)과 모형(4) 그리고 모형(7)과 모형(8)의 경우 지수변경 전·후 12개월에 대한 사회책임투자지수 베타 변화(dSRI_Beta12)를 종속변수로 한 것이다.

투자자별 거래행태와 수익률 동조화에 관한 회귀분석 결과: 지수 산출 시기별 구분

종속변수는 지수변경 전·후 3개월과 12개월에 대한 사회책임투자지수 베타 변화(dSRI_Beta3,dSRI_Beta12)이다. dRTC3, dITC3, dFTC3은 사회책임투자지수 변경 전·후 3개월에 대한 개인, 국내기관, 외국인투자자의 편상관계수 변화이다. 그리고 dRTC12, dITC12, dFTC12는 사회책임투자지수 변경 전·후 12개월에 대한 개인, 국내기관, 외국인투자자의 편상관계수 변화이다. Other control variables는 1n(MKTCAP), BM, ROA, LEV KOSPI이다. [ ]은 t-값이고 ***, **, *는 각각 1%, 5%, 10%에서 유의함을 의미한다.

우선, 1세대에 대한 분석 결과를 보면 모형(1)에서 dRTC3 계수는 유의적이지 않으나 모형(2)에서 dRTC3 계수는 0.395의 유의적인 양(+)으로 나타난다. 따라서 사회책임투자지수 퇴출 이후 단기간(3개월)에 발생한 수익률 이탈화 현상은 개인투자자의 거래행태와 관련성이 높을 수 있다. 한편, 지수변경 전·후 12개월(장기)에 대한 모형(3)의 분석결과에서는 dITC12 와 dITC12 계수가 각각 0.654과 0.621로 유의적이며, 모형(4)에서 dITC12 는 0.607의 유의적인 값으로 나타난다. 따라서 장기간을 고려하는 경우 편입종목의 동조화 현상은 개인투자자뿐만 아니라 국내 기관투자자와도 관련되어 있으나 퇴출종목의 이탈화는 주로 개인투자자와 연관되어 있음을 추론해 볼 수 있다. 즉, 전체적으로 1세대에서 나타나는 수익률 동조화 현상은 개인투자자에 기인하여 발생하고 있음이 확인된다.

한편, 2세대에 대한 분석에서는 1세대를 대상으로 한 경우와 일부 상이한 결과를 보인다. 우선, 모형(5)에서 dRTC3 과 dFTC3 계수는 각각 0.373과 0.362로 유의적이며, 모형(6)에서도 dRTC3과 dFTC3 계수가 유의적인 양(+)의 값으로 나타난다. 따라서 2세대 사회책임투자지수의 경우 지수편입(또는 퇴출) 이후 단기간(3개월)에 발생한 수익률 동조화(퇴출화) 현상은 개인 및 외국인투자자의 거래행태에 기인하여 발생하고 있다. 그러나 지수변경 전·후 12개월(장기)에 대한 모형(7)과 모형(8)의 분석 결과에서는 dRTC12 계수만 각각 0.351과 0.437의 유의적인 양(+)의 값을 보인다. 즉, 장기적인 측면을 고려하는 경우 사회책임투자지수 편입(퇴출)에 따른 수익률 동조화(이탈화) 현상은 주로 개인투자자의 거래행태에 기인하여 발생하고 있다.

종합하면, 사회책임투자지수 변경에 따른 수익률 동조화 현상은 전반적으로 개인투자자의 거래행태에 기인하는 것으로 확인된다. 다만, 최근 들어 사회책임투자의 중요성이 확대되고 있으며 ESG 펀드 등의 투자 규모가 증가함에 따라 2세대에 나타나는 수익률 동조화 현상은 개인투자자와 함께 외국인투자자의 수요 증가에 의해서도 영향을 받고 있음을 추론해 볼 수 있다.15)

5. 결론

본 연구는 한국거래소에서 산출·공표하는 사회책임투자지수 구성종목 정기변경 사건을 이용하여 해당 지수에 신규로 편입(또는 퇴출)된 기업에서 기존의 지수구성 종목과 주식수익률의 동조화(이탈화) 현상이 발생하는지 여부를 검증하였다. 또한, 사회책임투자지수 구성종목 변경으로 발생하는 수익률 동조화가 투자심리 측면에 기인하는지를 규명하기 위해 개인, 국내기관 그리고 외국인투자자와 수익률 동조화 간의 관련성에 대해 분석하였다.

본 연구의 주요 분석 결과를 요약하면 다음과 같다. 첫째, 사회책임투자지수 구성종목 변경 이후 단기(3개월) 및 장기(12개월)에 대한 분석에서 편입종목은 베타가 증가하여 수익률 동조화가 확인되었으나, 퇴출종목은 베타가 감소하여 수익률 이탈화 현상이 발생하였다. 둘째, 사회책임 투자지수 특성을 고려하는 경우, ESG 통합지수와 환경(E), 사회(S), 지배구조(G) 개별지수 모두에서 수익률 동조화 현상은 공통적으로 나타났다. 반면, 초창기 사회책임투자지수(1세대 지수)와 2015년부터 산출되기 시작한 신-사회책임투자지수(2세대 지수)로 구분하면 일부 차별적인 결과가 나타났다. 지수 구성종목 변경 이후 3개월의 경우 1세대와 2세대 지수 모두에서 수익률 동조화가 나타났으나, 지수 구성종목 변경 이후 12개월로 확장하면 2세대 지수에서 수익률 동조화 현상이 약화됨이 확인되었다. 셋째, 단기 및 장기에 걸쳐 발생하는 수익률 동조화 현상은 주로 개인투자자의 거래행태와 관련성이 높은 것으로 확인되었다. 다만, 현재 운영 중인 2세대 지수의 경우 단기(3개월)에 발생한 수익률 동조화 현상이 외국인투자자의 거래행태와도 연관되어 있음이 확인되었다.

전체적으로 기업의 본질가치 측면이 아닌 비재무적인 요소를 고려하여 결정되는 사회책임투자 지수 구성종목 변경에서도 지수에 편입(퇴출)되는 종목은 수익률 동조화(이탈화) 현상이 확인 되었다. 이는 주로 개인투자자의 거래행태에 기인하여 발생하나, 보다 최근 기간의 경우 외국인투자자의 거래행태에 의해서도 영향을 받고 있다. 따라서 사회책임투자에 대한 개인 투자자의 긍정적인 인지뿐만 아니라 외국인 기관투자자의 일시적인 수요 증가 등의 사유로 인해 수익률 동조화 현상이 나타나고 있음을 파악해 볼 수 있다.

최근 국내외에서 ESG로 대표되는 사회책임투자의 중요성이 크게 주목받고 있는 가운데, 본 연구는 학술적 또는 실무적으로 다음과 같은 중요한 시사점을 전달해 줄 것으로 기대된다. 우선 본 연구는 기업의 본질가치 측면과 무관하며 특히 비-재무적 요인을 강조하는 사회책임 투자지수의 경우에도 S&P500이나 코스피 200 등과 같은 시장 대표 지수를 대상으로 한 기존 연구와 동일하게 구성종목 변경에 따른 수익률 동조화가 발생함을 실증적으로 규명하고 있다. 또한, 본질가치와 무관하게 발생하는 수익률 동조화가 투자자의 투자심리 측면에 기인하여 발생하고 있음을 보여주고 있다. 즉, 투자자별 거래행태가 주식수익률의 동조화에 영향을 미친다는 본 연구의 분석 결과는 Barberis et al.(2005)이 제시한 행태재무 측면에서의 범주 또는 영역 관점을 지지하는 것이다. 따라서 본 연구는 이론적으로 중요한 시사점을 전달해 줄 수 있다.

한편, 본 연구의 결과에서 1세대 지수와는 차별적으로 2세대 지수에서는 단기적으로 동조화가 강하게 나타나며 개인투자자 뿐만 아니라 외국인투자자의 거래행태도 수익률 동조화에 영향을 미칠 수 있음이 확인된다. 이는 최근 사회책임투자의 중요성 증대 및 투자규모 확대에 따라 지수에 편입되거나 퇴출되는 종목은 지수연계상품 등과 같은 사유에 의해 수요가 확대될 수 있음을 보여주는 것이다. 또한, 외국인투자자의 경우 ESG 위험을 중요한 요인으로 고려하여 투자의사결정을 행할 수 있음을 시사하는 결과이다. 따라서 사회책임투자에 대한 다양한 투자자의 수요를 충족하기 위해서는 해당 지수가 꾸준한 성과를 창출할 수 있도록 지수 구성종목 선정 방법 등을 보다 향상시키거나, 투자자 니즈를 충족하기 위해 더욱더 다양한 사회책임투자 관련 지수를 개발할 필요성이 있는 것으로 판단된다.

References

Notes

Broadstock et al.(2021)은 코로나19로 인한 세계적인 금융위기 상황에서 ESG 성과를 분석하였는데, ESG 수준이 좋은 기업들로 구성한 포트폴리오가 ESG 수준이 낮은 기업들의 포트폴리오보다 주가 성과가 더 좋으며 금융위기에 따른 시장 위험을 완화한다는 결과를 제시하고 있다. 한편, 2020년 7월 기준 국내에 설정된 ESG 펀드의 순자산 규모는 4,618억 원으로 최근 3년간 연평균 47% 이상의 성장세를 기록하고 있다(Park, 2020).

초창기의 사회책임투자지수인 KRX SRI, KRX SRI Eco, KRX SRI Governance, KRX Green 등 4개 지수와 현재 운영 중인 4개 지수(KRX ESG Leader 150, KRX Eco Leader100, KRX Governance Leader 150, KRX ESG 사회책임경영지수)가 이에 해당한다.

추가적으로 정보확산 가설에서는 전반적인 시장 정보가 주가에 반영되는 속도가 종목마다 차이가 있어 유사한 정보반영 속도를 갖는 종목은 동조화가 발생할 수 있음을 제시하나, 다수 연구에서 투자심리 관점을 지지하는 결과를 제시하고 있다. 예외적으로 본질가치와 관련된 수익률 동조화 현상도 존재하는데, Cho and Mooney(2015)는 국내의 대규모기업집단 소속 기업 간에는 양(+)의 수익률 동조화 현상이 발생하며 이는 계열사 간 현금흐름 정보와 같은 본질가치에 의해 발생한다는 결과를 제시하고 있다.

사회책임투자지수 구성종목에 편입되는 사건은 최초로 지수에 편입되고 향후 지수 구성종목에서 제외된 후에 다시 편입되는 경우(재편입)와 순수하게 1회만 편입되는 경우로 구분해 볼 수 있다. 또한, ESG 통합지수만 편입되거나 ESG 통합지수 및 개별적인 지수 모두에 중복적으로 편입될 가능성도 있다. 전술한 재편입 또는 중복편입이 빈번한 경우 이를 고려한 분석이 필요할 수 있다. 즉, 지수변경에 따른 동조화 효과가 혼재될 수 있어 편입종목을 대상으로 표본을 점검해 보았는데, ESG 통합지수를 기준으로 재편입 기업은 총 4개 그리고 중복편입 기업은 총 29개를 차지하여 총 444개의 편입종목 분석표본 대비 빈도는 낮은 수준인 것으로 파악되었다. 따라서 재편입 또는 중복편입이 전체적인 분석 결과에 미치는 영향은 미미할 것으로 판단된다.

추가로 2018년 12월부터는 코스피 200 구성종목 중에서 ESG 수준이 높은 약 100개 기업으로 구성한 KOSPI200 ESG 지수가 발표되고 있으며, 2019년 12월부터는 코스닥150 구성종목 중에서 지배구조가 우수한 30개 종목을 선별하여 코스닥150 거버넌스 지수도 발표되고 있다. 또한, 2021년 7월부터 KRX 기후변화 3대 지수(코스피 200 기후변화지수, KRX300 기후변화지수, KRX 기후변화 솔루션 지수)를 개발하여 발표하고 있다. KOSPI200 ESG 지수와 코스닥150 거버넌스 지수의 경우 시장별 대표지수(코스피 200 지수 및 코스닥150 지수)를 구성하는 종목을 이용한 사회책임투자지수로써 시장 전체(유가증권 및 코스닥)를 대상으로 한 사회책임투자지수와 차이가 있으며, 지수의 발표 기간이 짧아 분석에 필요한 자료가 충분하지 않다는 한계점이 있어 분석에서 제외한다.

Kim and Woo(2021)는 코스피 200 ESG 지수나 코스닥 150 거버넌스 지수를 3세대 사회책임투자지수로 구분하고 있다. 하지만, 해당 지수는 시장 전체적인 측면보다는 코스피 200 같이 이미 시장지수를 구성하고 있는 종목에 대해 추가적으로 ESG 지수를 구성하는 것이므로, 시장 전체를 대상으로 한 사회책임투자지수와 차별적 성격이 있는 것으로 판단된다. 따라서 본 연구는 지수의 연속성을 고려하여 1세대와 2세대 사회책임투자지수만을 분석 대상으로 이용한다.

Barberis et al.(2005)의 연구에서 이용하는 단일변수 모형은 지수변경 전·후에 대해 각각 지수변경 종목의 주가수익률을 종속변수로 하고 지수수익률을 설명변수로 한 단변량 회귀분석을 수행 후 지수변경 전·후의 베타(beta) 변화 및 결정계수(r-squared) 변화를 토대로 수익률 동조화를 분석한다. 하지만, 단일변수 모형은 특정 지수(사회책임투자)에 속한 종목의 수익률만 고려하게 되며, 본질가치와 관련한 수익률 동조화 가능성 또한 배제하지 못한다는 한계점이 존재한다(Barberis et al., 2005). 따라서 특정 지수에 속하지 않는 종목들에 대한 수익률을 통제한 후 지수변경에 따른 수익률 동조화가 발생하는지 여부를 분석할 필요가 있으므로 본 연구에서도 Barberis et al.(2005)의 이변량 모형을 이용하고자 한다.

지수수익률 계산에 있어 사회책임투자지수 구성종목을 직접적으로 이용하여 산출한 가치가중평균 수익률 이외에도 시장에 공표되고 있는 사회책임투자지수를 수익률도 활용할 수 있다. 하지만 식 (1)의 비-사회책임투자지수 수익률 계산에 있어 유가증권시장과 코스닥시장 전체를 통합하는 시장수익률 자료를 토대로 비-사회책임투자지수 수익률을 추정해야 하나 각각의 시장에 대한 지수 수익률만을 이용할 수 있다는 한계점이 존재한다. 따라서 Green and Hwang(2009) 및 Jun and Choe(2013) 등의 주식분할 사건에 대한 수익률 동조화와 유사하게 개별 구성종목을 활용하여 사회책임투자지수 수익률을 계산한 후 수익률 동조화 분석에 이용한다. 한편, 가치가중평균수익률 계산의 가중치는 종목별 시가총액을 이용하였다.

편상관 분석(partial correlation analysis)은 두 변수에 영향을 미칠 수 있는 공통적인 요인을 통제한 후에 두 변수의 상관관계를 분석하는 것이다.

만약, 특정 투자자가 기존 지수구성 종목을 순매수하고 편입 종목을 변경일 이전에는 순매도하면 편상관계수는 음(-)으로 나타날 것이다. 그런데 변경일 이후에 편입 종목을 순매수하면 기존 지수구성 종목과의 편상관계수는 양(+)으로 나타나므로 편상관계수 변화(이후-이전)는 양(+)의 값을 보일 것이다. 따라서 편입일 이후 특정 투자자의 편상관계수가 증가한다면 편입종목과 기존 지수구성 종목에 대한 그들의 거래행태가 유사한 방향으로 이루어졌다고 해석할 수 있다(Lim and Park, 2017).

초기 SRI 지수를 대체하기 위해 2015년부터 산출·발표 중인 신-사회책임투자지수에서는 구성종목 선정 방법이나 지수산출방법, 구성종목 수 확대, 평가점수 개선도 반영, 지수 명칭 등이 변경되었다.

전술한 바와 같이 편상관 분석은 두 변수에 영향을 미칠 수 있는 공통 요인을 통제한 후의 상관분석이다. 따라서 사회책임투자지수 구성종목과 신규 편입(퇴출) 되는 종목에 대한 특정 투자자의 거래행태가 유사한(상이한) 방향으로 이루어질수록 편상관계수(TC)는 1에 가까운 값을 보일 것이다.

개인, 국내기관 그리고 외국인투자자의 거래행태가 밀접하게 연관되어 있다면 사회책임투자지수 변경 전, 후 3개월 및 12개월에 대한 투자자별 편상관계수 변화는 관련성이 높을 개연성이 있다. 따라서 투자자별 거래행태 간 상관관계가 높다면 회귀분석에서 다중공선성 문제를 야기할 수 있어, 추가적으로 투자자별 편상관계수 변화에 대한 상관관계를 검증하였다. 분석 결과에 의하면 지수 변경 전, 후 3개월 또는 12개월 모두에서 편상관계수 변화에 대한 상관관계가 높지 않아 회귀분석에 있어 우려할 만한 문제는 없는 것으로 판단된다. 추가적으로 3개월의 경우 사회책임투자지수 베타 변화와 개인 및 외국인투자자의 편상관계수 변화 간 유의적인 양(+)의 관련성이 나타났으며, 12개월에서는 모든 투자자에서 유의적인 양(+)의 관련성이 나타났으나 상관계수 값은 개인투자자에서 가장 크게 나타나고 있었다.

<표 9>의 사회책임투자 통합지수 여부로 구분한 분석 결과에서 편입 또는 퇴출 종목 간 유의미한 차이가 나타나지 않으나, <표 10>에서는 1세대와 2세대 간 차별적인 결과를 보인다. 따라서 추가적으로 1세대와 2세대로 각각 구분하여 지수변경에 따른 수익률 동조화와 투자자별 거래행태를 검증하였다.

외국인투자자의 경우 ESG 정보를 적극 활용하여 투자 포트폴리오의 위험관리를 행하고 있는데, ESG 수준이 높은 기업에 투자 비중을 확대하며 환경이나 노동 그리고 공정경쟁 등과 관련된 규제 위험에 노출 수준이 상대적으로 더 큰 기업군에서는 ESG 수준을 보다 긍정적으로 평가한다는 결과가 제시되고 있다(Kwack and Rhee, 2021). 따라서 시장을 대표하는 사회책임투자지수에 편입 되는 경우 외국인투자자들은 해당 종목을 긍정적으로 인지할 수 있으므로, 기존의 지수구성 종목뿐만 아니라 신규 편입종목을 동시에 투자 포트폴리오에 반영할 수 있다.