투자자 유형과 공매도 성과 간의 관계: 개인투자자의 공매도를 중심으로

The Impact of Investor Type on Short Selling Performance: An Analysis of Individual Investors

Article information

Abstract

본 연구는 개인투자자의 단독실행 공매도 거래를 중심으로 종목일 특성 및 성과를 조사하였다. 분석 결과는 다음과 같다. 첫째, 개인투자자는 단독으로 공매도를 실행하는 경향이 높으며, 코스닥 시장에서 이런 경향이 두드러졌다. 둘째, 개인투자자의 단독실행은 공매도 비중에 관계없이 대부분의 구간에서 손실로 나타났다. 여타 유형 투자자의 단독실행은 개인투자자 표본보다 공매도 비중이 낮은 그룹들도 대부분의 구간에서 이익을 보였다. 개인투자자의 단독실행은 과거 주가 상승률이 높았던 종목일 그룹에서만 이익을 보인 반면, 여타 유형의 단독실행은 과거에 주가가 상승한 종목일뿐 아니라 다소 하락한 종목일에서도 이익이 나타났다. 셋째, 과거수익률 추세 전략 유인을 통제했을 때, 개별 투자자 유형의 단독실행은 공매도 성과에 상대적으로 부정적인 영향을 미쳤다. 이와 달리, 모든 유형의 투자자가 공통적으로 실행하거나 외국인투자자와 기관투자자가 공통적으로 실행한 공매도는 우월한 성과를 나타내었다. 실증분석 결과는 개인투자자 단독실행 공매도의 성과가 투자자 유형별 여타 조합의 공매도 실행에 비해 상대적으로 저조함을 시사한다. 따라서 개인투자자는 공매도 시장에서 단독실행 대신 여타 유형 투자자들이 공통적으로 실행하는 종목을 선택하는 것이 유리하다고 볼 수 있다.

Trans Abstract

Focusing on individual investors’ transactions, we investigated the features and performance of short selling exclusively executed by each investor type. The empirical results are as follows. First, individual investors are more active in exclusive trading than are other investor types, which is distinctive in the KOSDAQ (Korea Securities and Dealers Automated Quotations) market. Second, exclusive trading by individual investors showed losses in most periods after the trading date, regardless of the short selling weight. Exclusive trading by other types of investors showed profits in the groups of stock dates, even with lower short selling weights. Exclusive trading by individual investors showed profits only in the group with the highest past return, whereas exclusive trading by other types showed profits in the groups, even with negative past returns. Third, exclusive trading by individual investors showed a negative association with trading performance when the relationship was estimated from regressions. Trading executed by all investor types, or by both foreign and institutional investors, showed a positive association with performance. These results suggest that exclusive trading by individual investors is not based on information. Individual investors can be better off by selecting stock dates that both foreign and institutional investors short sell.

1. 서론

코로나19로 인해 세계 경제의 급격한 위축이 우려되었던 가운데 2020년 3월 국내 주식시장에서 공매도 거래가 한시적으로 중단되었다. 그러나 주식시장 상황이 호전된 이후에도 공매도 폐지 주장이 나타났으며, 결국 금융당국이 예정되었던 공매도 금지의 해제 시점을 2개월 연장하는 상황이 나타났다. 논란의 배경에는 투자자 그룹 간 정보비대칭이 존재하고 특히 개인투자자 그룹이 공매도 제도로 인해 지속적으로 손실을 입는다는 의심이 있다. 공매도 거래는 주식의 내재가치에 비해서 고평가라고 판단하는 종목을 빌려서 매도하고 주가가 하락한 시점에 매수하여 대여한 주식을 상환하는 방식으로 이루어진다. 따라서 공매도 시점의 예상과 달리 거래 이후에 주가가 상승하면 손실을 보게 된다. 주식의 내재가치를 판단하는 작업이 발행기업, 산업 및 시장 전반에 대한 지식을 요구한다는 점을 고려하면, 공매도거래에서 상대적으로 유리한 특정 투자자 유형이 존재할 가능성이 있다. 예를 들어, 기관이나 외국인투자자로 분류되는 유형이 개인투자자로 분류되는 유형보다 적정 주가를 산정하는 능력이 우월하다고 인식된다. 또한, 선행연구에 따르면 개인투자자는 기관투자자에 비해 자기과신(overconfidence)이나 처분효과 (disposition effect) 등 비이성적 행태를 보이는 경향이 상대적으로 높은 것으로 나타났다(Barber and Odean, 2000). 한편, 일단의 선행연구는 개인투자자 그룹이 동질적이지 않은 집단임을 보였다(Gamble and Xu, 2017; Park and Woo, 2019). 즉, 전형적인 개인투자자 그룹보다 정보력이 우월한 개인투자자라면 여타 유형 투자자에 비해서 상대적으로 우월한 성과를 실현할 수도 있음을 의미한다. 공매도시장에 참여하는 개인투자자가 그 예이다. 주식을 빌리는 기간이나 수수료 등에서 기관투자자보다 불리한 측면이 있음에도 불구하고, 외국인이나 기관투자자가 주도하는 것으로 알려진 공매도를 투자전략으로 선택하는 그룹이기 때문이다.

본 연구는 여타 유형 투자자가 실행하지 않은 종목일에 대한 개인투자자의 단독 실행 공매도 표본을 분석함으로써 개인투자자 유형의 고유한 정보력과 공매도 성과 간의 관계를 분석하였다. 이를 위해 구체적으로, 전체 표본을 개인 단독실행, 외국인 단독실행, 기관 단독실행, 개인과 외국인 공통실행, 개인과 기관 공통실행, 외국인과 개인 공통실행, 모든 유형 투자자의 공통실행 이라는 중복되지 않은 7가지 배타적 하위표본으로 분류하고, 각 표본에 대해 다음과 같은 분석을 수행하였다. 첫째, 각각의 하위표본에서 공매도 종목일의 특징을 조사하였다. 둘째, 투자자 유형별 단독실행 공매도 거래의 성과를 조사하고, 각 표본에서 공매도 비중 및 과거 수익률과 공매도 성과 간의 관계를 분석하였다. 셋째, 과거 수익률과 종목 특성들을 통제한 회귀모형을 이용하여 투자자 유형별 단독실행 여부와 공매도 성과 간의 관계를 추정하였다.

주요 실증분석 결과는 다음과 같다. 실행빈도 측면에서 개인투자자의 단독실행은 코스닥시장 에서 두드러지게 나타났다. 공매도 단독실행시 평균 거래규모도 코스닥 시장에서 더 큰 것으로 나타났다. 이와 달리, 외국인투자자의 단독실행 공매도는 유가증권시장과 코스닥시장에서 비교적 고르게 나타난 한편 기관투자자의 단독실행은 유가증권시장에서 두드러졌다. 또한 시장 특성의 차이를 고려한 경우에도, 개인투자자와 외국인투자자의 단독실행 공매도는 기관투자자 표본에 비해서 상대적으로 시가총액이 작고 회전율과 변동성이 높은 종목일들로 구성되었다. 성과 측면에서, 개인투자자의 공매도 단독실행은 여타 유형 투자자의 단독실행과 달리, 거래비용을 고려했을 때 대부분의 구간에서 실질적으로 손실을 보였다. 특히, 코스닥시장에서는 공매도 실행 이후 모든 구간에서 손실을 나타내었다. 발행주식 수 대비 공매도 수량으로 측정한 공매도 비중을 기준으로 표본을 나누었을 때, 개인투자자 단독실행은 공매도 비중의 상대적 크기에 관계없이 대체로 손실을 보인 반면, 외국인과 기관 투자자의 단독실행은 공매도 비중의 크기가 개인투자자 단독실행 종목일들과 유사하거나 더 작은 그룹에서도 이익인 것으로 나타났다. 또한 개인투자자의 단독실행은 과거 주가 상승률이 현저히 높았던 일부 공매도를 제외하면 대부분의 그룹에서 손실이 나타났다. 이와 달리, 외국인투자자와 기관투자자의 단독실행은 과거에 주가가 상승한 종목일뿐 아니라 다소 하락한 종목일에서도 공매도 성과가 대부분 이익으로 나타났다. 이러한 결과는 개인투자자의 공매도가 우월한 정보에 기인한 거래일 가능성이 낮음을 시사한다. 마지막으로, 과거수익률의 영향 등을 통제한 다변량 회귀분석 결과에 따르면, 각 투자자 유형의 공매도 단독실행 성과는 시장 투자자들 사이에서 공통적으로 활용되는 정보에 기반한 공매도에 비해 상대적으로 부진한 것으로 나타났다.

본 연구는 투자자 유형별로 각각 단독 실행한 공매도 표본을 분석함으로써 개인, 외국인, 기관 투자자 간 공매도 대상 종목일 선정 능력에 차이가 있는지 조사하였다. 특히 개인투자자가 단독으로 실행한 공매도 표본의 특징 및 성과 분석을 통해 공매도 시장에 참여하는 개인투자자가 전형적인 개인투자자와 차별되는 지에 대해 시사점을 제공한다.

이하의 논문 구성은 다음과 같다. 제 2장은 관련 선행연구의 주요 내용을 토대로 본 연구의 배경을 정리하였으며, 제 3장은 연구자료 및 방법론을 제시하였다. 제 4장은 주요 실증분석 결과를 나타내었으며, 제 5장은 강건성 분석 결과를 보고하였고, 제 6장은 연구의 결론 및 시사점을 요약하였다.

2. 선행연구 및 연구배경

Desai et al.(2002)은 1988년 6월부터 1994년 12월까지 Nasdaq 종목을 대상으로 공매도가 많은 종목이 1개월간 -0.76%~-1.13%의 초과수익률을 나타냄을 보였다. Boehmer et al.(2008)은 2000년부터 2004년까지 NYSE 상장종목의 공매도 자료를 분석한 결과, 대규모 공매도가 체결된 주식은 20거래일 이후에 -1.16%의 초과수익률을 보였다. 이는 공매도 거래자들이 주가의 미래 움직임에 대해 우월한 정보를 보유했을 가능성이 높음을 의미한다. 일단의 선행연구는 기관투자자 또는 개인투자자로 투자자 유형을 구분했을 때 각 유형의 공매도 성과를 보고하였다. Cohen et al.(2007)은 1999년 9월부터 2003년 8월까지 대규모 기관투자자들 공매도 이후 1개월간 누적초과수익률이 -2.98%임을 보였다. Cohen et al.(2007)은 공개된 정보가 적을수록 공매도 성과가 더 좋다는 것을 근거로, 공매도 시장이 사적정보 유출에 의한 메커니즘을 가지고 있다고 하였다. Boehmer et al.(2008)도 기관투자자의 공매도1), 이후 1개월 간 초과수익률이-1.43%임을 보이고, 이는 기관투자자의 정보력이 높음을 의미한다고 하였다. 또한, Cohen et al.(2007)과 Wang and Eom(2012)은 개인투자자가 공매도한 경우에 유의미한 투자성과가 나타났다고 보고하였다. 나아가, Kelley and Tetlock(2017)은 소형주 공매도에서 개인투자자가 기관투자자 보다 우월한 성과를 보인다고 하였다. Wang et al.(2017)은 2007년 8월에서 2010년 5월까지 국내 주식시장의 공매도내역을 분석한 결과, 개인투자자가 이익을 얻는다고 하였다.

투자자 유형별 성과를 분석한 선행연구에서 공매도 표본은 개인투자자가 단독으로 실행한 거래뿐 아니라 개인투자자가 해당 기간에 실행한 모든 공매도 거래를 포함하고 있다. 따라서 개인투자자의 고유한 의사결정 외에 시장 내 다른 유형의 투자자들과 공유하는 정보에 따른 거래도 포함되어 있다. 이와 달리, 본 연구는 투자자 유형별 단독실행 공매도 표본을 분석함으로써 공매도 거래에서 투자자 유형별로 각각 고유한 의사결정에 따른 공매도 종목일들의 특징과 성과를 분석하였다. 투자자 유형별로 정보력에 차이가 존재한다면, 단독실행 표본에서 더 뚜렷하게 나타날 것으로 예상한다.

공매도 수량을 발행주식 수로 나누어서 계산하는 공매도 비중은 종종 정보거래 여부를 판단하는 지표로 사용된다(Boehmer et al., 2008). 투자자 유형을 구분하지 않는다면, 높은 공매도 비중을 보이는 종목일은 여러 유형의 투자자들이 공통적으로 공매도를 실행하는 종목일일 가능성이 높다. 즉 대부분의 투자자들이 공유하는 정보에 근거한 거래라고 할 수 있다. 이와 달리, 본 연구에서는 전체 표본을 공매도 비중 기준으로 나누고, 각 투자자 유형별 단독실행 표본에서 공매도 비중과 누적초과수익률 간의 관계를 조사하였다. 공매도 비중이 유사한 그룹임에도 불구하고, 투자자 유형별 단독실행 표본 간에 상이한 성과가 나타난다면 이는 투자자 유형 간에 정보력 차이가 존재함을 시사한다.

선행연구들은 공매도 투자자의 역추세추종 성향에 대해 보고하고 있다. Diether et al.(2009)은 2005년의 New SEC-mandated data를 기반으로 미국의 NYSE, Nasdaq 시장의 공매도 내역을 분석하고, 공매도 거래자들이 역추세 추종전략을 사용하였으며 공매도가 음(-)의 초과수익률에 대한 예측력이 있음을 보였다. Hahn(2017)은 2007년 1월 3일부터 글로벌 금융위기로 공매도가 전면 금지된 2008년 9월 30일까지 726개 주식을 분석한 결과, 외국인의 거래 행태가 주가 하락을 완화시키는 역추세 추종전략임을 보였다. 또한, 외국인 공매도 거래의 주문불균형이 일중 주가하락 구간에서 통계적으로 매우 유의한 양(+)의 값을 가졌는데 이는 외국인의 공매도 거래가 가격 하락 국면임에도 불구하고 다른 투자자들의 매수주문 주도로 체결됨을 의미한다고 하였다.

본 연구에서는, 투자자 유형별 단독실행 공매도 표본을 과거 누적수익률 기준으로 분류하고 각각의 하위표본별로 공매도 실행일 이후 누적초과수익률을 조사하였다. 특정 투자자 유형에게 과거 추세가 유일한 주요 공매도 실행 유인이라면, 과거 수익률 수준이 높은 그룹에 속한 종목일 들에 대한 거래는 이익으로 나타나고 과거 수익률 수준이 낮은 그룹에 속한 종목일들에 대한 거래는 손실로 나타날 것이다. 만약 과거 수익률이 하락한 그룹에서도 공매도 성과가 이익으로 나타난다면, 해당 유형 투자자가 단순히 추세를 활용한 전략 외에도 주가의 추가 하락 예상 등 종목일에 대한 우월한 정보에 근거하여 공매도를 실행했음을 의미한다.

마지막으로, 본 연구는 공매도 거래에서 개인투자자 등 특정 투자자 유형의 단독실행이 상대적으로 우월한 성과를 보이는지 회귀모형을 이용하여 분석하였다. 이때 역추세추종전략 추구에 따른 공매도 유인 가능성 및 제반 종목 변수들을 통제하고, 특정 투자자 유형의 공매도 단독실행과 공매도 성과 간의 관계를 추정하였다. 특정 투자자 유형이 공매도 종목일 선정에 있어 여타 유형보다 우월한 정보를 보유했다면, 해당 유형의 공매도 단독실행은 실행일 이후 종목의 누적초과수익률에 음(-)의 영향을 미칠 것이다.

한편, 종목에 대한 부정적 정보와 공매도 실행 간의 관계를 분석한 선행연구들도 있다. Chung et al.(2015)은 2011년 12월 12일부터 2013년 12월 11일까지 KRX100기업 중 외국인 한도 소진율 상위 50개 기업들을 분석한 결과, 외국인투자자들이 보유 주식의 매도와 공매도를 통하여 주가하락을 유도하고 하락된 주식을 재매수하여 수익을 얻었다고 하였다. 반면, Yi et al.(2010)은 2006년 1월 2일부터 공매도 금지 조치가 취해지기 전날인 2008년 9월 30일까지 215종목을 분석한 결과, 공매도가 주가 하락에 영향을 미치기보다는 오히려 주가 하락이 공매도에 영향을 미친다고 설명하였다. 그리고 개별 종목에 대한 부정적 뉴스가 공매도의 원인이라고 볼 수 있다고 하였다. Eom et al.(2011)도 2007년 1월 2일부터 공매도 금지 조치가 직전일인 2008년 9월 30일까지 유가증권시장 종목을 대상으로 분석한 결과, 외국인투자자의 공매도가 주가를 과도하게 하락시키거나 변동성을 증폭시키는 인과적 요인이 될 수 없다고 하였다.

3. 연구자료와 방법론

3.1 연구자료

본 연구의 표본은 2010년 1월부터 2020년 3월까지 한국거래소의 유가증권시장과 코스닥시장 상장 종목들에 대한 일별, 종목별 (이하 ‘종목일’) 공매도 거래들과 각각의 거래를 실행한 투자자 유형 자료로 구성되어 있다. <그림 1>은 월별 공매도 거래금액의 추이를 나타낸다. 표본 기간 중 2011년 8월 10일부터 2011년 11월 9일까지와 2020년 3월 16일부터 2020년 3월 31일까지는 공매도가 금지되었다.2) 해당 기간에는 시장조성(market making) 업무를 담당하는 투자자만 공매도가 가능하여 상대적으로 공매도금액이 작았다. 패널 A의 유가증권시장의 경우, 2010년에서 2011년까지 코스피지수의 상승에 비해 월별 공매도 추이는 큰 차이를 보이지 않았지만, 2015년, 2017년~2018년의 지수 상승기에 공매도 규모가 동반 상승하는 양상을 보였다. 패널 B의 코스닥시장의 경우 2018년의 지수상승기에 공매도 규모가 급격히 상승하는 보였다.

본 연구의 표본은 다음과 같은 특징을 가진다. 첫째, 2010년부터 2020년까지 장기간에 나타난 공매도 거래를 포함한다. 따라서, 특정 기간의 공매도 과열 또는 침체로 인한 영향을 일반화하여 해석하게 될 가능성을 줄일 수 있다. 둘째, 유가증권 시장뿐 아니라 코스닥 시장을 포함하기 때문에, 표본기간 내 공매도가 발생한 모든 종목을 포함한다. 그 결과, 코스닥 시장에서의 공매도를 투자자 유형별로 분석할 수 있다. 셋째, 각 공매도 거래의 투자자 유형 정보를 포함한다. 따라서 특정 유형 투자자만 공매도하거나 특정 유형 투자자만 공매도하지 않은 종목 또는 모든 투자자 유형이 공통적으로 공매도한 종목 등 다양한 투자자 유형 조합들의 성과를 분석하는 것이 가능하다.

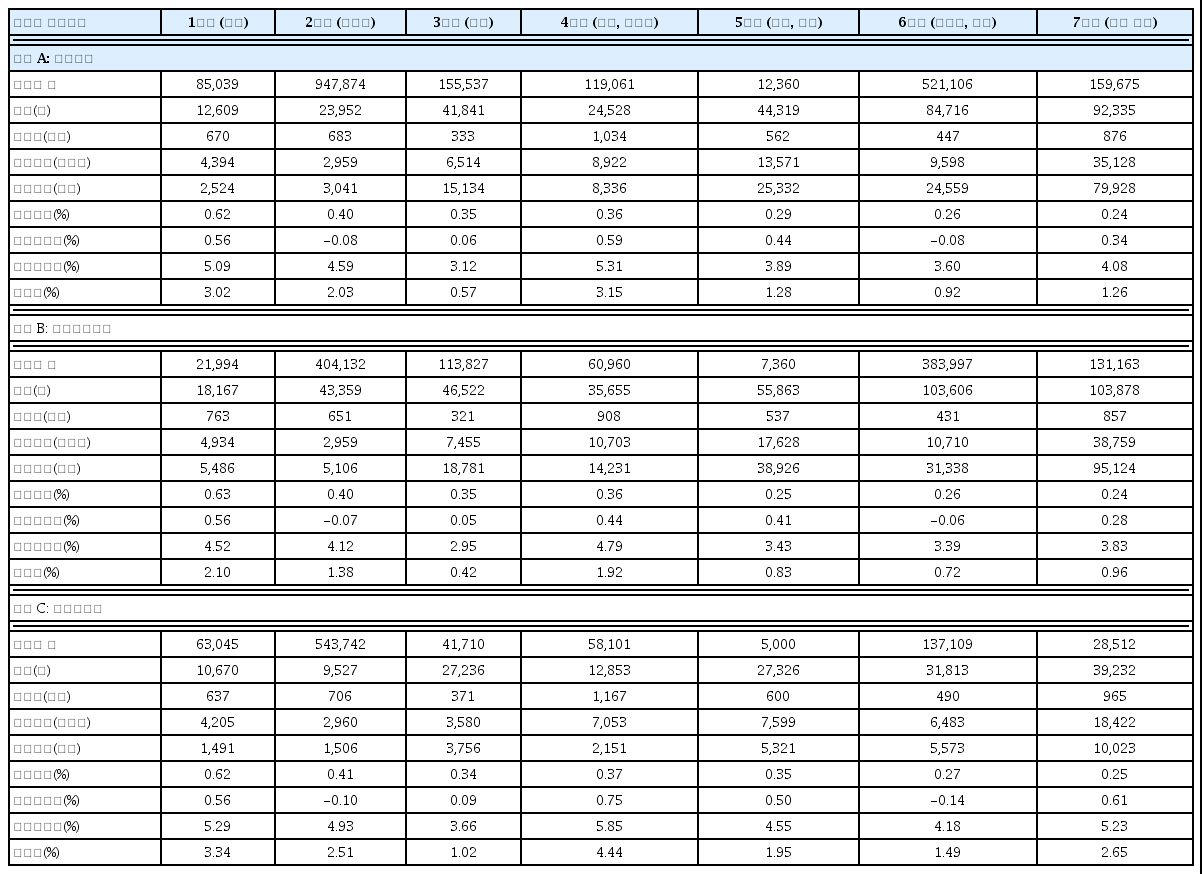

<표 1>은 전체 표본기간에 개인, 외국인, 기관 투자자가 각각 단독으로 실행한 공매도 종목일 건과 규모의 기초통계량을 나타낸다. 패널 A는 소속시장에 관계없이 연구표본에 속한 전체 2,464,658개 공매도 통계량을 나타내며, 패널 B와 패널 C는 표본에 속한 공매도 종목일 중에서 유가증권시장 소속 1,299,613개 종목일과 코스닥시장 소속 1,165,045 종목일의 통계량을 각각 나타낸다. 유가증권시장 종목으로 구성된 표본의 관측치가 약간 더 많지만 차이는 크지 않다. 즉, 투자자 유형을 구분하지 않을 때 단독실행한 공매도 종목일의 합계는 두 시장에서 큰 차이가 없음을 알 수 있다. 그러나 투자자 유형을 구분하면 유가증권 시장과 공매도 시장에서 단독으로 실행한 종목일에 차이가 나타난다. 개인투자자의 경우, 단독 실행한 전체 공매도 종목일은 모두 85,039건이며, 유가증권시장과 코스닥시장에서 각각 21,994건과 63,045건이다. 즉, 개인투자자의 단독 공매도 실행이 유가증권시장에 비해 코스닥시장에서 훨씬 활발함을 알 수 있다. 반면, 기관투자자가 단독으로 실행한 전체 155,537건의 공매도 종목일은 유가증권시장과 코스닥시장 에서 각각 113,827건과 41,710건이 나타났다. 이는 기관투자자의 단독 공매도 실행이 유가증권 시장에서 더 활발함을 의미한다. 외국인투자자의 경우, 전체 표본에서 단독 공매도 실행은 모두 947,874건이며, 유가증권시장과 코스닥시장에서 각각 404,132건과 543,742건이다. 코스닥시장 에서의 실행건이 약간 더 많지만, 여타 유형 투자자와 비교할 때 단독으로 공매도를 실행하는 비중이 두 시장에서 비교적 고르게 분포되어 있음을 알 수 있다. 투자자 유형별 단독 실행이 아닌 모든 유형 투자자가 실행한 공매도 종목일 표본 수는 외국인 단독실행 표본보다 작지만 개인이나 기관의 단독실행 공매도보다는 현저히 큰 것으로 나타났다. 표의 마지막 열은 모든 유형의 투자자가 공동으로 공매도한 종목일의 기초통계량을 나타내는데, 개인투자자 단독실행 공매도의 평균 규모는 모든 유형 투자자 공동실행 공매도 종목일 대비 20%이다. 소속시장별로 구분하면, 유가증권시장에서는 10% 수준이며, 코스닥 시장에서는 상대적으로 커서 50% 수준의 규모를 보였다.

투자자 유형별 단독실행 공매도 종목일 기초통계량

이 표는 2010년 1월부터 2020년 3월까지 한국거래소의 유가증권시장과 코스닥시장 상장 종목들에 대한 일별, 종목별 (이하 ‘종목일’) 공매도 거래 중에서 개인투자자, 외국인투자자, 기관투자자가 각각 단독으로 실행한 공매도 종목일의 기초통계량을 나타낸다. ‘공매도 규모’는 공매도 거래 금액, ‘공매도 비중’은 공매도 수량을 발행주식수로 나눈 값이다. ‘개인 단독’은 개인투자자만 공매도한 종목일, ‘외국인 단독’은 외국인 투자자만 공매도한 종목일, ‘기관 단독’은 기관투자자만 공매한 종목일로 구성된 표본이다. ‘모두’는 개인, 외국인, 기관투자자가 동시에 공매도한 종목일로 구성된 표본이다.

패널 A는 전체 시장에서 개인, 기관, 외국인투자자가 단독으로 실행한 공매도 종목일 규모의 평균값이 각각 약 2,287만 원, 3,574만 원, 4,711만 원임을 보인다. 즉, 평균적으로 개인투자자의 공매도 종목일 규모가 가장 작고 외국인투자자의 공매도 종목일 규모가 가장 큰 것을 알 수 있다. 그러나 3분위수, 중위수, 1분위수는 모두 개인투자자 표본의 값이 기관투자자 표본의 값보다 크게 나타났다. 이는 기관투자자들의 공매도가 다른 유형 투자자에 비해서 상대적으로 적은 수의 종목에 대해 대규모로 실행됨을 의미한다. 패널 B와 패널 C는 각각 이러한 양상이 유가증권시장과 코스닥시장에서 동일함을 보인다. 공매도 종목일의 평균 금액 측면에서 개인투자자는 여타 유형 투자자와 다른 양상을 보인다. 패널 B와 패널 C에 따르면, 유가증권시장과 코스닥시장에서 기관투자자의 공매도 규모 평균값이 각각 약 3천9백만 원, 약 2천7백만 원이고, 외국인투자자의 공매도 규모 평균값이 각각 약 6천7백만 원, 약 3천2백만 원이고. 개인투자자의 공매도 규모 평균값은 유가증권시장과 코스닥시장에서 각각 약 1천8백만 원과 약 2천 5백만 원이었다. 즉, 단독으로 공매도를 실행한 경우에, 외국인투자자와 기관투자자는 유가증권시장 에서 더 큰 규모로 거래하는데 반해, 개인투자자는 코스닥시장에서 상대적으로 더 큰 규모로 거래했음을 알 수 있다.

3.2 방법론

본 연구는 공매도를 실행한 투자자를 유형별로 구분한 후, 특정 유형의 투자자만 공매도를 실행한 (이하 ‘단독실행’) 표본 및 복수의 투자자 유형으로 구성한 표본의 공매도 종목일(이하 ‘공통실행’) 의 특성과 성과를 조사하였다. 이를 위해 우선, 한국거래소 유가증권시장 업무규정 및 코스닥시장 업무규정에 따라 투자자를 유형별로 개인투자자, 외국인투자자 및 기관투자자의 3개 그룹으로 구분하였다. 외국인투자자는 거주 외국인과 비거주 외국인을 모두 포함하며, 기관투자자는 증권, 보험, 투신, 사모펀드, 은행, 기타은행, 연기금, 국가 및 지자체와 기타법인을 포함하고, 기관투자자 또는 외국인투자자에 속하지 않는 유형을 개인투자자로 분류하였다. 그리고, 공매도가 실행된 종목일의 전체 표본을 상기 3개 투자자 유형 기준으로 서로 배타적인 7개 하위표본으로 구분하였다. 구체적으로, 1) 개인투자자만 실행한 공매도 종목일, 2) 외국인 투자자만 실행한 공매도 종목일, 3) 기관투자자만 실행한 공매도 종목일, 4) 개인과 외국인투자자만 공통적으로 실행한 공매도 종목일(기관투자자는 공매도를 실행하지 않았음), 5) 개인과 기관 투자자만 공통적으로 실행한 공매도 종목일(외국인투자자는 공매도를 실행하지 않았음), 6) 기관과 외국인투자자만 공통적으로 실행한 공매도 종목일(개인투자자는 공매도를 실행하지 않았음), 7) 개인, 기관, 외국인투자자가 모두 실행한 공매도 종목일 표본으로 구분하였다. 따라서 예를 들어 4그룹)는 개인과 외국인투자자는 공매도를 실행했지만 기관투자자는 공매도를 실행하지 않은 종목일로 구성되어 있다.

공매도는 내재가치에 비해 시장에서 가격이 고평가된 종목을 매도하고 추후 주가가 하락한 시점에 매수하는 투자전략이다. 다만, 연구표본이 공매도 이후 주식 매수 시점에 대한 정보를 포함하고 있지 않기 때문에, 본 연구에서는 각각 단기, 중기, 장기로 시점을 설정하고 해당 시점까지의 누적초과수익률(CAR: Cumulative Abnormal Return)을 공매도 성과 지표로 간주하였다. 이때 일일 정상수익률은 Fama-French(1993)의 3요인 모형을 적용하여 추정하였다.4) 단기 성과뿐 아니라 상대적으로 장기에서의 성과도 함께 확인하기 위해서, 공매도 실행일부터 각각 3일, 5일, 10일, 20일, 60일, 90일, 120일 구간의 누적초과수익률을 측정하였다. 또한, 투자자 유형별 공매도 단독실행 표본별로 공매도 실행일부터 미래 특정 시점까지 기간의 누적초과수익률 평균값인 평균 누적초과수익률(CAAR: Cumulative Average Abnormal Return)을 측정하였다. 평균 누적초과수익률과 누적초과수익률을 이용하여 다음과 같이 두 가지 분석을 실행하였다. 첫째, 투자자 유형별 단독실행 표본에서 공매도 비중과 공매도 실행 이후 평균 누적초과수익률과의 관계, 공매도 직전 과거수익률과 실행 이후 평균 누적초과수익률 간의 관계를 조사하였다. 둘째, 공매도를 실행한 투자자 유형의 배타적 조합과 실행 이후 다양한 구간에서의 누적초과수익률 간 관계를 회귀모형으로 추정하였다. 분석에 이용된 회귀모형은 식 (1)과 같다.

여기서,

CAR(t,t+τ)i,t: 공매도 당일부터 τ일 경과까지 기간의 누적초과수익률

D_Investori,t: 공매도 실행 주체가 해당 투자자 유형이면 1, 아니면 0

Past_Reti,t: 공매도 실행 직전 과거 30영업일간 누적초과수익률

Spreadi,t: 장중스프레드를 단순평균값하여 일별로 산출한 스프레드

Volatilityi,t: 장중고가와 장중저가의 차이를 두 값의 평균으로 나눈 장중변동성

Turnoveri,t: 공매도 당일 거래량을 발행주식 수로 나눈 회전율

Trd Woni,t: 거래대금의 자연로그값

Mkt_Rett: 공매도 당일의 시장종합지수 일일수익률

종속변수인 CAR(t,t+τ)i,t 은 공매도 실행일부터 τ일까지 누적초과수익률을 나타낸다. D_Investori,t 은 공매도 실행 주체가 특정 투자자 유형(또는 유형들의 조합)에 해당하면 1, 아니면 0의 값을 가지는 더미변수를 나타낸다. 구체적으로, D_Indi,t, D_Fori,t, D_Insi,t 은 공매도 실행 주체가 각각 개인투자자, 외국인투자자, 기관투자자일 때 1의 값을 가지고, 아니면 0의 값을 가진다. D_Ind_For i,t, D_Ind_Ins i,t, D_Ins_For i,t는 각각 개인과 외국인투자자가 공통적으로 공매도를 실행한 종목일, 개인과 기관 투자자가 공통적으로 공매도를 실행한 종목일, 기관과 외국인 투자자가 공통적으로 공매도를 실행한 종목일이며 1의 값을 가지고, 아니면 0의 값을 가진다. D_Alli,t 은 개인, 외국인, 기관 투자자가 공통적으로 공매도룰 실행한 종목일이면 1의 값을 가지고, 아니면 0의 값을 가진다. Past_Reti,t는 공매도 실행 직전 과거 30 영업일간 누적초과수익률, Spreadi,t 는 공매도 실행 당일의 주식 스프레드, Volatilityi,t 는 장중고가와 장중저가의 차이를 두 값의 평균으로 나눈 장중변동성, Turnoveri,t는 공매도 당일 거래량을 발행주식 수로 나눈 회전율, Trd Woni,t 는 공매도 종목일 총 거래금액의 자연로그값을 나타낸다. 또한 공매도 당일의 시장수익률인 Mkt_Rett 을 포함하여 실행일의 시장 상황이 추정 결과에 미치는 영향을 통제 하였으며, 개별주식 고정효과를 반영한 모형으로 회귀분석을 실행하였다. 시장수익률로서 유가증권시장에서는 코스피종합지수 수익률, 코스닥시장에서는 코스닥종합지수 수익률을 사용하였다.

4. 분석 결과

4.1 표본 특성

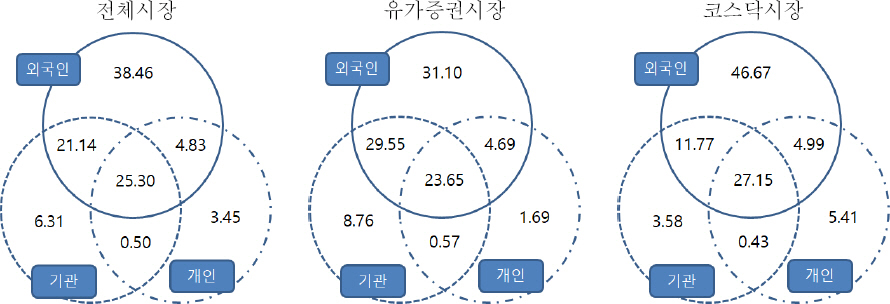

<그림 2>는 전체 공매도 표본을 7개의 서로 배타적인 투자자 유형 조합들로 구분하여 공매도 실행 분포를 파악한 결과이다. 3개 유형의 투자자들이 모두 공통적으로 공매도를 실행한 비중은 전체 표본의 25.30%이다. 전체 시장에서, 개인투자자가 단독으로 공매도를 실행한 경우는 3.45%이고 기관투자자가 단독으로 공매도를 실행한 경우는 6.31%이다. 개인투자자와 기관 투자자가 동일 종목일에 대해 공매도를 실행하는 경향은 미미한 것으로 나타났다. 공매도 종목일 관측치의 숫자만 비교하면, 기관투자자의 단독 공매도 표본이 개인투자자 표본보다 더 크지만, 외국인투자자와 공통적으로 공매도를 실행한 종목일 비중에서 개인투자자와 기관투자자 간에 차이가 나타났다. 기관을 제외하고 개인과 외국인투자자만 공통적으로 실행한 종목일이 전체 표본의 4.83%이므로, 개인이 단독으로 실행한 비중인 3.45%와 크게 차이나지 않는다. 이에 반해 개인을 제외하고 기관과 외국인투자자와 공통적으로 실행한 종목일은 전체 표본의 21.14% 이므로, 기관이 단독으로 실행한 종목일이 차지하는 비중인 6.31%의 3배가 넘는 수치이다. 즉, 단독으로 실행하는 경향이 기관투자자에 비해서 개인투자자 유형에서 훨씬 강하게 나타났음을 의미한다. 그리고 개인투자자의 이런 경향은 유가증권시장보다 코스닥시장에서 더 두드러진다. 유가증권시장에서 개인투자자가 단독실행 종목일은 전체의 1.69%에 그치는 것에 비해, 코스닥 시장에서는 그 비중이 5.41%로 급등한다. 기관을 제외하고 외국인투자자와 개인투자자가 공통적으로 실행한 종목일의 비중인 4.99%보다도 더 높게 나타났다. 기관투자자의 경우에는, 단독실행 대비 외국인투자자와의 공통 실행 종목일의 비중 차이가 유가증권시장과 코스닥시장 간에 두드러지지 않았다. 한편 개인투자자의 경우에서 보이는 것만큼 큰 격차는 아니지만, 외국인투자자의 단독실행 표본 비중도 유가증권시장에서 31.10%인데 비해 코스닥 시장에서는 46.67%로 더 높게 나타났다. 기관투자자는 단독 공매도 실행이 코스닥시장보다 유가증권시장에서 더 많은 유일한 유형이다.

<표 2>는 7개의 배타적 투자자 그룹별로 실행한 공매도 종목일에 대한 기본 정보를 제시한다. 1그룹은 개인투자자만 실행한 종목일, 2그룹은 외국인투자자만 실행한 종목일, 3그룹은 기관투자자만 실행한 종목일, 4그룹은 개인투자자와 외국인투자자만 실행한 종목일, 5그룹은 개인투자자와 기관투자자만 실행한 종목일, 6그룹은 기관투자자와 외국인투자자만 실행한 종목일, 7그룹은 모든 유형의 투자자가 공통적으로 실행한 공매도 종목일로 구성된 표본이다.

투자자 유형별 종목일 특성

이 표는 2010년 1월부터 2020년 3월까지 한국거래소의 유가증권시장과 코스닥시장 상장 종목들에 대한 일별, 종목별(이하 ‘종목일’) 공매도 종목일을 대상으로, 투자자 유형별로 구분한 표본들의 특성을 나타낸다. 1그룹은 개인투자자만 실행한 종목일, 2그룹은 외국인투자자만 실행한 종목일, 3그룹은 기관투자자만 실행한 종목일, 4그룹은 개인투자자와 외국인투자자만 실행한 종목일, 5그룹은 개인투자자와 기관투자자만 실행한 종목일, 6그룹은 기관투자자와 외국인투자자만 실행한 종목일, 7그룹은 모든 유형의 투자자가 공통적으로 실행한 공매도 종목일로 구성된 표본이다.

전체 시장 기준으로 분석결과를 제시한 패널 A에 따르면, 개인만 공매도한 종목의 경우에 평균 시가총액이 2,524억 원이며, 외국인투자자만 공매도한 종목은 평균 시가총액이 3,041억 원, 기관투자자만 공매도한 종목은 평균 시가총액이 1조 5,134억 원으로 나타났다. 따라서 평균적으로, 개인과 외국인투자자가 소형주 종목들에 대한 공매도 실행에 더 적극적이었으며, 기관투자자 그룹이 가장 규모가 큰 종목들에 대한 공매도 실행에 더 적극적이었음을 의미한다. 1그룹과 4그룹이 실행한 공매도 종목일의 장중변동성과 회전율이 여타 그룹에 비해 높게 나타났다. 이는 개인투자자가 단독으로 공매도를 실행하는 종목들이 다른 종목에 비해서 상대적으로 변동성과 회전율이 높은 특징을 가지고 있음을 의미한다.

패널 B와 패널 C는 각각 유가증권시장과 코스닥시장에서 개별 공매도 표본들의 특성을 보여준다. 두 시장에서 모두 특정 투자자 유형의 단독실행 표본에 비해 여타 유형 투자자와 공통적으로 공매도를 실행한 표본에서 평균 시가총액이 더 큰 것으로 나타났다. 또한, 7그룹의 평균 시가총액이 모든 그룹 중에서 가장 높은 수치를 보인다. 유가증권 시장과 코스닥 시장에서 모두 1그룹과 2그룹의 평균 시가총액 규모에 큰 차이가 없기 때문에, 개인이나 외국인투자자의 단독 공매도 실행 대상 종목들의 규모가 두 시장에서 비슷함을 알 수 있다. 반면, 3그룹의 시가총액은 1그룹이나 2그룹의 경우보다 훨씬 더 크기 때문에, 유가증권시장과 코스닥시장에서 모두 기관투자자가 대형주를 대상으로 공매도를 실행함을 알 수 있다. 또한, 유가증권시장과 코스닥시장에서 공통적으로, 개인이나 외국인투자자의 단독 실행 공매도 종목일이 그렇지 않은 표본보다 대체로 높은 장중변동성 및 회전율의 평균값을 보였다.

4.2 평균 누적초과수익률

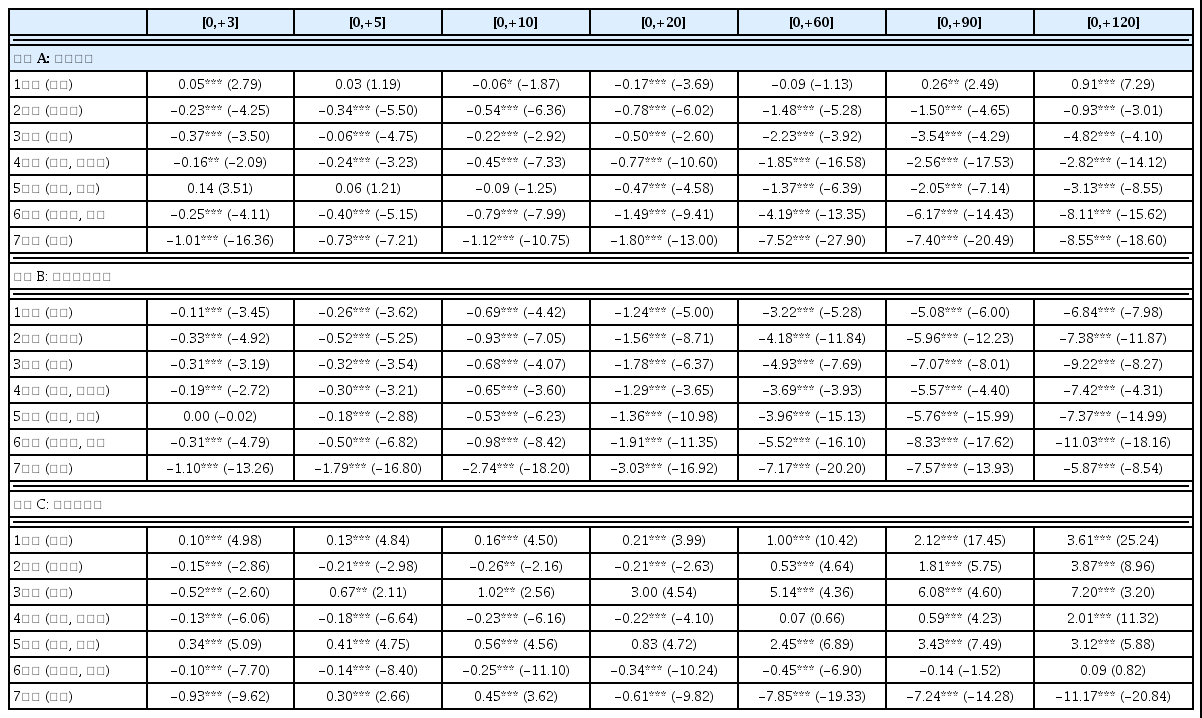

<표 3>은 투자자 유형의 배타적 조합별로 각 공매도 표본에서 실행 이후 일정 기간의 평균 누적초과수익률(CAAR)을 나타낸다. 누적초과수익률(CAR)은 공매도 종목의 일일수익률에서 Fama-French(1993)의 3요인 모형으로 추정한 정상수익률을 차감한 일일초과수익률을 누적 하여 계산하였다.

투자자 그룹별 평균 누적초과수익률 (단위: %)

이 표는 2010년 1월부터 2020년 3월까지 한국거래소의 유가증권시장과 코스닥시장 상장 종목들에 대한 일별, 종목별(이하 ‘종목일’) 공매도 종목일을 대상으로, 투자자 유형별로 구분한 표본들의 공매도 실행 이후 평균 누적초과수익률(CAAR)을 나타낸다. 1그룹은 개인투자자만 실행한 종목일, 2그룹은 외국인 투자자만 실행한 종목일, 3그룹은 기관투자자만 실행한 종목일, 4그룹은 개인투자자와 외국인투자자만 실행한 종목일, 5그룹은 개인투자자와 기관투자자만 실행한 종목일, 6그룹은 기관투자자와 외국인투자자만 실행한 종목일, 7그룹은 모든 유형의 투자자가 공통적으로 실행한 공매도 종목일로 구성된 표본이다. 누적초과수익률(CAR)은 공매도 종목의 일일수익률에서 Fama-French(1993)의 3요인 모형으로 추정한 정상수익률을 차감한 일일초과수익률을 누적하여 계산하였다. *, **, ***는 각각 10%, 5%, 1% 수준에서 통계적으로 유의한 값을 나타낸다.

패널 A는 전체 시장 표본의 분석결과를 나타낸다. 개인투자자 단독실행 표본인 1그룹의 경우, 공매도 이후 10일까지 기간과 20일까지 기간에서만 통계적으로 유의한 음(-)의 평균 누적초과수익률을 보이고, 일부 구간에서는 통계적으로 유의한 양(+)의 평균 누적초과수익률이 나타났다. 개인투자자와 기관투자자가 동시에 공매도를 실행한 종목으로 구성된 5그룹의 경우에는, 실행일 이후 10일 기간까지 통계적으로 유의한 음(-)의 수익률이 나타나지 않았다. 공매도 이후에 통계적으로 유의한 음(-)의 평균 누적초과수익률이 나타나지 않았다는 것은 공매도 성과가 유의하지 않았음을 의미한다. 여타 그룹에 속한 종목들의 경우에, 공매도 실행 이후 전체 구간들에서 통계적으로 유의한 음(-)의 평균 누적초과수익률이 나타난 것과 대비된다. 따라서 패널 A의 결과는 개인투자자가 단독으로 또는 기관투자자와 공통적으로 선택한 종목일의 공매도 성과가 부진했음을 시사한다. 특히 개인투자자만 공매도를 실행한 종목일 그룹의 경우에, 공매도 수수료율을 연 2.5%로 가정하고 거래세 0.25%를 적용하면 모든 구간에서 비용 차감 후 투자성과가 손실로 나타날 가능성이 높다.5)

유가증권시장 종목 표본에 대한 분석결과인 패널 B에서는, 5그룹이 실행한 공매도 종목일의 CAR(0,3)을 제외하면 나머지 모든 구간에서 통계적으로 유의한 음(-)의 평균 누적초과수익률이 나타났다. 이와 달리 코스닥시장 종목일 표본에 대한 분석결과인 패널 C에서는, 1그룹, 3그룹, 5그룹이 공매도를 실행한 종목일들이 대부분의 구간에서 통계적으로 유의한 양(+)의 수익률이 나타났다. 공매도 이후 양(+)의 누적초과수익률 발생은 공매도 거래에서 손실이 나타났음을 의미한다. 이는 개인만 공매도를 실행한 종목일, 기관만 공매도를 실행한 종목일, 그리고 개인과 기관이 공통으로 공매도를 실행한 종목일들에 대한 공매도가 평균적으로 손실을 초래했음을 의미한다. 기관의 경우, 공매도 거래를 통한 이익이 목적이 아니라 헤지거래나 차익거래를 진행하는 과정에서 공매도가 이용되어서 공매도 성과가 저조했을 가능성이 있다. 또한, 나머지 그룹에 속한 공매도 종목일들도 장기 구간에서 통계적으로 유의한 양(+)의 평균 누적초과수익률이 나타났다. 따라서 코스닥시장 종목의 공매도는 전반적으로 유가증권시장 종목의 경우에 비해서 낮은 성과를 보였으며, 단기 및 중기 구간에 비해 장기 구간에서의 성과가 더 낮음을 알 수 있다.

Desai et al.(2002)은 나스닥 종목에 대한 공매도 투자성과로서 1개월간 -0.76%에서 -1.13%를 제시했고, 주식 대차자료를 이용한 Cohen et al.(2007)은 1개월간 -2.98%의 초과수익률을 보고했다. Boehmer et al.(2008)은 뉴욕증권거래소 종목에 대한 공매도 투자가 1개월간 -1.16%, 기관투자자 그룹의 경우 -1.43%의 투자성과를 보인다고 하였다. <표 3>의 결과는 국내 주식시장 에서 세 유형의 투자자가 공통적으로 공매도를 실행한 종목일의 경우에 공매도 이후 20 영업일간 평균 누적초과수익률이 -1.80%이므로, 상기 선행연구의 공매도 성과와 유사한 수준이다. 그러나 특정 투자자 유형의 단독 실행 경우에는 같은 구간의 평균 누적초과수익률이 -0.17% 에서 -1.49% 수준이므로 모든 유형의 투자자가 공통적으로 실행한 공매도거래에 비해서 상대적으로 투자성과가 낮았다.

한편, 투자자 유형별 단독실행 공매도의 성과가 소속시장에 따라 다르게 나타났다. 유가증권 시장에서는 각각의 투자자 유형이 단독실행한 공매도 이후에 대부분의 구간에서 음(-)의 누적초과이익이 나타났다. 이와 달리 코스닥시장에서는. 개인투자자의 단독실행 공매도 이후 단기와 장기 구간에서 모두 양(+)의 누적초과이익이 나타났다. 외국인투자자의 단독실행 공매도는 단기에는 음(-)의 누적초과이익이 나타났으나 상대적으로 긴 구간에서는 양(+)의 누적초과 이익이 나타났다. 기관투자자의 단독실행 공매도는 아주 짧은 구간에만 음(-)의 누적초과이익이 나타났고 이후 구간에서 계속 양(+)의 누적초과이익이 나타났다. 이러한 결과가 상기 투자자 유형들이 공매도 거래에서 손실을 입었음을 의미하지는 않는다. 공매도 실행 이후 누적초과 수익률의 부호가 전환되기 전에 숏커버링 거래를 실행했을 가능성이 있다. 다만, 본 연구자료는 숏커버링 정보를 포함하지 않기 때문에 확인할 수 없다.

<표 4>는 각 투자자 유형별 단독실행 표본에서 공매도 비중과 투자성과 간의 관계를 나타낸다. 이를 위해, 투자자 유형별 표본을 다시 공매도 비중에 따라 5 개의 그룹으로 나누고 각각의 그룹에서 계산한 공매도 실행 이후 평균 누적초과수익률(CAAR)을 나타낸다. ‘공매도 비중’은 공매도 수량을 발행주식수로 나눈 값이다. Low, 2, 3, 4, High는 각각 ‘공매도 비중’이 해당 투자자 유형 표본의 하위 20%, 40%, 60%, 80%, 100%에 해당하는 종목일로 구성된 그룹이다.

공매도 비중과 평균 누적초과수익률 (단위:%)

이 표는 2010년 1월부터 2020년 3월까지 한국거래소의 유가증권시장과 코스닥시장 상장 종목들에 대한 일별, 종목별(이하 ‘종목일’) 공매도 종목일을 투자자 유형별로 구분한 표본들을 대상으로, 다시 ‘공매도 비중’에 따라 5개의 그룹으로 나누고 각각의 그룹에서 계산한 공매도 실행 이후 평균 누적초과수익률 (CAAR)을 나타낸다. ‘공매도 비중’은 공매도 수량을 발행주식수로 나눈 값이다. Low, 2, 3, 4, High는 각각 ‘공매도 비중’이 해당 투자자 유형 표본의 하위 20%, 40%, 60%, 80%, 100%에 해당하는 종목일로 구성된 그룹이다. 누적초과수익률(CAR)은 공매도 종목의 일일수익률에서 Fama-French(1993)의 3요인 모형으로 추정한 정상수익률을 차감한 일일초과수익률을 누적하여 계산하였다. *, **, ***는 각각 10%, 5%, 1% 수준에서 통계적으로 유의한 값을 나타낸다.

패널 A는 개인투자자의 단독실행 표본을 공매도비중 기준으로 구분하고, 공매도 실행 이후 각 그룹의 성과를 보여준다. 개인투자자 표본에서 High의 공매도 비중은 패널 B의 외국인투자자 표본 또는 패널 C의 기관투자자 표본에서 High의 공매도 비중보다 휠씬 작은 값을 보인다. 또한 개인투자자 표본에서 공매도 비중이 높은 그룹들의 시가총액은 외국인이나 기관 투자자 표본에서 해당 그룹들의 시가총액보다 훨씬 작다. 이는 개인투자자 표본의 High가 다른 표본과 비교할 때 공매도 비중이 높은 종목일이 아닌 시가총액이 작은 종목일로 구성되었음을 의미한다. 따라서 개인투자자 표본의 경우에는 공매도 비중이 높은 그룹이더라도 정보에 기인한 거래들이 아닐 가능성이 있다.

개인투자자의 단독실행 표본에서 3그룹과 4그룹의 경우에 공매도 이후 유의한 음(-)의 누적초과수익률이 일부 구간에서 나타났지만, 나머지 그룹들에서는 어떤 구간에서도 통계적으로 유의한 음(-)의 누적초과수익률이 나타나지 않았음을 보인다. 이와 달리, 외국인투자자 단독실행 표본에서는 모든 그룹이 모든 구간에서 공매도 이후 유의한 음(-)의 초과수익률이 나타났다. 특히 외국인투자자 표본의 High을 제외하면, 개인투자자 표본의 2그룹, 3그룹, 4그룹의 평균 공매도 비중이 외국인투자자 표본의 1그룹, 2그룹, 3그룹의 평균 공매도 비중과 각각 유사한 수준임에도 불구하고 개인투자자 표본에서 공매도 성과가 외국인투자자 표본과 달리 저조함을 알 수 있다. 예를 들어, 공매도비중이 가장 높은 High의 평균값이 2.09%인데 이는 외국인투자자 단독 거래 표본 결과인 Panel B에서 두 번째로 공매도비중이 높은 4그룹의 평균값인 2.12%와 비슷하다. 평균 공매도 비중이 유사한 두 그룹을 비교하면, 개인투자자 단독 표본에서는 일부 구간에서만 유의한 음(-)의 누적초과수익률이 나타나고 최장기 구간인 [0, +120]에서는 유의한 양(+)의 누적초과수익률도 나타난다. 반면, 외국인투자자 단독 표본에서는 모든 구간에서 통계적으로 유의한 음(-)의 누적초과수익률이 나타난다. 이러한 결과는 개인투자자 단독 실행 공매도가 우월한 정보에 기반한 거래가 아닌 반면, 외국인투자자 단독 실행 공매도는 정보거래였을 가능성이 높음을 시사한다.

기관투자자 단독실행 표본에서는 High를 제외한 모든 그룹에서 공매도 비중 평균값이 개인투자자 단독 표본에서의 대응 그룹 평균값보다 낮음을 보인다. 공매도비중이 가장 낮은 종목일로 구성된 Low를 제외한 모든 그룹에서 대체로 통계적으로 유의한 음(-)의 누적초과 수익률을 보인다. 이는 기관투자자 단독 표본 역시, 공매도비중이 상대적으로 낮은 종목일에도 개인투자자 단독실행 표본보다 공매도성과가 우월함을 의미한다. 또한 각 그룹의 평균 시가총액이 여타 유형 투자자표본과 비교할 때 현저히 큰 것으로 나타나기 때문에, 기관투자자의 단독실행 공매도가 시가총액 규모가 큰 종목 위주임을 알 수 있다.

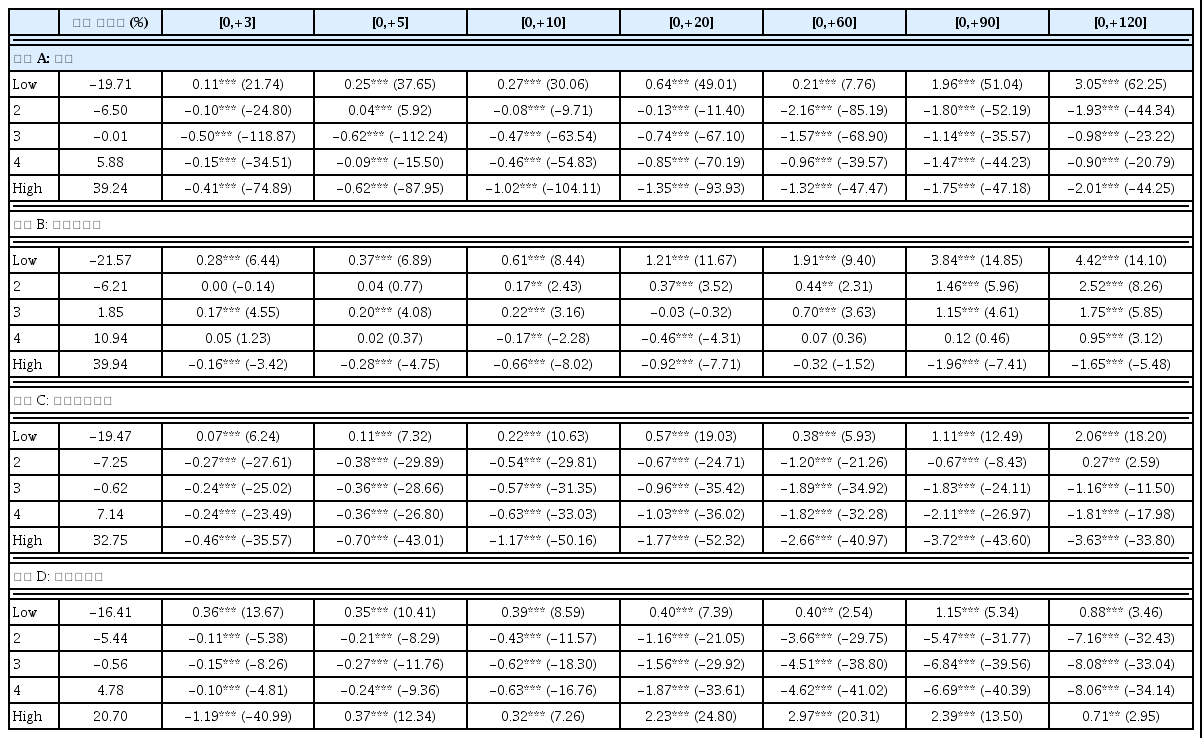

주가가 상승할 때 공매도를 실행하는 투자자는 주식의 내재가치를 벗어나는 수준으로 주가가 상승했다고 판단하여 향후 정상 주가로 회귀할 것이라는 예상하에 거래를 실행할 가능성이 있다. 또는 주가가 하락하는 상황에서 추가 하락을 예상하고 적극적인 매도 전략의 일환으로 공매도를 선택할 가능성도 있다. <표 5>는 각 투자자 유형별로 상기 전략들의 결과를 공매도 실행성과로 나타낸다. 이를 위해, 투자자 유형별 표본을 다시 과거 수익률에 따라 5개의 그룹으로 나누고 각각의 그룹에서 계산한 공매도 실행 이후 평균 누적초과수익률(CAAR)을 나타낸다. 과거 수익률은 공매도 실행 직전 과거 30일 영업일간 누적초과수익률(CAR)이다. Low, 2, 3, 4, High는 각각 과거 수익률이 해당 투자자 유형 표본의 하위 20%, 40%, 60%, 80%, 100%에 해당하는 종목일로 구성된 그룹이다.

과거 수익률과 평균 누적초과수익률(%)

이 표는 2010년 1월부터 2020년 3월까지 한국거래소의 유가증권시장과 코스닥시장 상장 종목들에 대한 일별, 종목별(이하 ‘종목일’) 공매도 종목일을 대상으로, 투자자 유형별로 구분한 표본들의 공매도 실행 이후 평균 누적초과수익률 (CAAR)을 ‘과거 수익률’에 따라 5개로 구분한 그룹별로 나타낸다. ‘과거 수익률’은 공매도 실행 직전 과거 30일 영업일간 누적초과수익률이다. Low, 2, 3, 4, High는 각각 ‘과거 수익률’이 해당 투자자 유형 표본의 하위 20%, 40%, 60%, 80%, 100%에 해당하는 종목일로 구성된 그룹이다. 누적초과수익률(CAR)은 공매도 종목의 일일수익률에서 Fama-French(1993)의 3요인 모형으로 추정한 정상수익률을 차감한 일일초과수익률을 누적하여 계산하였다. *, **, ***는 각각 10%, 5%, 1% 수준에서 통계적으로 유의한 값을 나타낸다.

패널 A는 전체 공매도 종목일 표본에 대한 분석결과이다. 과거 누적수익률 기준 하위인 Low과 2그룹에 속한 공매도 종목일들의 과거 30일 누적수익률 평균값은 각각 -19.71%와 -6.50%이며, 상위 그룹인 4그룹과 High에 속한 종목일들의 과거 30일 누적수익률 평균값은 각각 5.88%와 39.24%이고 모두 통계적으로 유의한 것으로 나타났다. Low에 속한 종목들의 평균 누적초과 수익률이 공매도 실행 이후 모든 구간에서 통계적으로 유의한 양(+)의 값을 보인다. 이는 Low 종목들에 대해서 추가적 주가 하락을 예상하고 실행한 공매도가 손실을 나타냈음을 의미한다. 한편 2그룹과 3에 속한 종목들의 공매도 이후에 거의 모든 구간에서 통계적으로 유의한 음(-)의 평균 누적초과수익률이 나타나기 때문에, 이들 그룹에 속한 종목들의 경우에 주가의 추가 하락을 예상한 공매도 실행 성과가 이익을 보았음을 의미한다. 4그룹과 High에 속한 공매도가 모든 구간에서 통계적으로 유의한 평균 누적초과수익률이 나타나기 때문에, 역추세추종 전략에 기인한 공매도 거래 역시 이익을 보였음을 의미한다.

개인투자자 단독 실행 표본의 결과인 패널 B에서 중위 그룹의 과거수익률 평균값은 1.85%로서 여타 패널에 나타난 결과와 비교할 때 유일하게 양(+)의 값을 가진다. 즉 개인투자자의 공매도 종목일 표본은 다른 유형 투자자의 표본에 비해서 과거에 주가가 상승한 종목을 공매도한 경향이 높게 나타났음을 의미한다. 또한 High 그룹의 공매도는 모든 구간에서 통계적으로 유의한 이익을 보였지만, 과거 누적수익률이 상대적으로 낮은 여타 그룹에서는 극히 일부 구간을 제외하면 모두 통계적으로 유의한 손실이 나타났다. 이러한 결과는 개인투자자의 공매도 단독 실행에서 주가의 추가 하락을 예상한 전략에서 성공적이지 않았으며, 역추세추종 전략에 기인한 거래에서도 부분적으로만 성공적이었음을 시사한다.

외국인투자자 단독실행 표본의 결과인 패널 C의 경우, 과거 30일 누적수익률이 가장 낮은 그룹을 제외한 나머지 그룹에서 모두 통계적으로 유의미한 음(-)의 평균 누적초과수익률이 나타났다. 과거 누적수익률 평균값이 양(+)의 값을 가지는 그룹뿐 아니라 -7.25%인 1그룹의 경우에도 통계적으로 유의미한 음(-)의 평균 누적초과수익률이 나타났다는 것은, 이미 주가가 상당폭 하락한 종목에 대한 공매도에서도 모든 구간에서 이익이 나타났음을 의미한다. 기관투자자의 단독실행 공매도 표본의 성과를 분석한 결과인 패널 D에서는 2, 3, 4그룹의 공매도 이후 대부분의 구간에서 통계적으로 유의한 음(-)의 누적초과수익률이 나타났다. 개인투자자와 달리, 기관투자자와 외국인투자자는 과거 30일 누적수익률의 평균값이 각각 -5.44%와 -7.25%인 2그룹뿐 아니라 평균값이 각각 -0.56%와 -0.62%인 3그룹에 대해서도 모든 구간에서 통계적으로 유의한 음(-)의 평균 누적초과수익률을 보였다. 이는 외국인과 기관 투자자의 공매도 단독 실행이 역추세추종전략에 기인한 거래뿐 아니라 정보에 기반하여 주가의 추가 하락을 예상한 투자전략 수단으로도 사용되었음을 의미한다.

한편 패널 D는 과거수익률이 가장 높은 High의 과거 30일 누적수익률 평균값이 다른 패널들의 High 그룹에서보다 훨씬 낮게 나타났다. 또한 2, 3, 4그룹의 성과와 달리, High 그룹에 속한 종목일의 공매도 이후 통계적으로 유의한 양(+)의 평균 누적초과수익률이 나타났다. 이는 패널 B와 패널 C의 결과에서 역추세추종전략에 기인한 공매도 실행이 이익으로 나타나는 경향이 뚜렷했던 것과 대비된다. 이러한 결과는 기관투자자의 공매도 단독실행에서 역추세추종 전략의 영향이 여타 유형 투자자의 경우에 비해 상대적으로 크지 않으며, 기관투자자가 다른 유형 투자자 그룹에 비해 헤지거래나 차익거래 등에 기인하여 공매도를 실행하는 경향이 상대적으로 높기 때문인 것으로 해석된다.

4.3 회귀분석

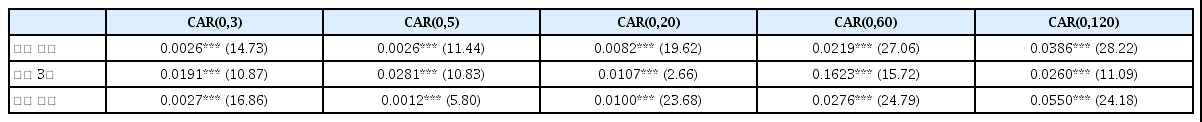

<표 5>의 결과에는 공매도 성과에 영향을 미치는 시장 변수들의 영향이 반영되어 있지 않다. 이에 본 연구는 시장 변수들의 영향을 통제한 회귀모형을 이용하여 투자자 유형별 단독 공매도 실행과 성과 간의 관계를 추정하였다. <표 6>은 투자자 유형을 기준으로 분류한 서로 배타적인 7개의 하위표본 중에서 특정 표본에 속한 종목일 여부가 공매도 실행 성과에 미치는 영향을 회귀모형으로 추정한 결과를 나타낸다. 패널 A~패널 E에서 종속변수는 공매도 실행일부터 각각 3, 5, 20, 60, 120 영업일 기간의 평균 누적초과수익률이다. D_Ind, D_Ins, D_For 는 각각 개인투자자, 기관투자자, 외국인투자자 가 단독 실행한 종목일에 해당하면 1의 값을 가지고 그렇지 않으면 0의 값을 가지는 더미변수이다. D_Ind_Ins, D_Ind_For, D_Ins_For는 각각 개인투자자와 기관투자자, 개인투자자와 외국인투자자, 기관투자자와 외국인투자자가 공통적으로 실행한 관측치에 해당하면 1의 값을 가지고 그렇지 않으면 0의 값을 가지는 더미변수이다. D_All은 세 유형의 투자자가 공통적으로 공매도를 실행한 종목일에 해당하면 1, 그렇지 않으면 0의 값을 가지는 더미변수이다.

투자자 유형과 공매도 성과6)

이 표는 2010년 1월부터 2020년 3월까지 한국거래소의 유가증권시장과 코스닥시장 상장 종목들에 대한 일별, 종목별(이하 '종목일') 공매도 종목일을 대상으로, 투자자 유형과 누적초과수익률(CAR) 간 관계를 회귀모형으로 추정한 결과이다. 종속변수인 CAR(0,τ)는 공매도 실행 당일부터 τ 영업일까지의 기간의 누적초과수익률(CAR)이다. 누적초과수익률은 종목의 일일수익률에서 Fama-French(1993)의 3요인 모형으로 추정한 정상수익률을 차감한 일일초과수익률을 누적하여 계산하였다. D_Ind, D_Ins, D_For는 공매도 실행 주체가 각각 개인투자자, 기관투자자, 외국인투자자일 때 1의 값을 가지고, 아니면 0의 값을 가진다. D_Ind_Ins, D_Ind_For, D_Ins_For는 각각 개인과 기관투자자가 공통적으로 공매도를 실행한 종목일, 개인과 외국인투자자가 공통적으로 공매도를 실행한 종목일, 기관과 외국인투자자가 공통적으로 공매도를 실행한 종목일이며 1의 값을 가지고, 아니면 0의 값을 가진다. D_All은 개인, 외국인, 기관 투자자가 공통적으로 공매도룰 실행한 종목일이면 1의 값을 가지고, 아니면 0의 값을 가진다. Past_Ret 는 공매도 실행 직전 과거 30 영업일간 누적초과수익률, Spread는 공매도 실행 당일의 주식 스프레드, Volatility는 장중고가와 장중저가의 차이를 두 값의 평균으로 나눈 장중변동성, Turnover는 공매도 당일 거래량을 발행주식 수로 나눈 회전율, TrdWon은 공매도 종목일 총 거래금액의 자연로그값을 나타낸다. 또한 공매도 당일의 시장수익률인 Mkt_Ret을 포함하여 실행일의 시장 상황이 추정 결과에 미치는 영향을 통제하였으며, 개별기업 고정효과를 반영한 모형으로 회귀분석을 실행하였다. 상수항의 회귀계수 결과는 생략되어 있다. 시장수익률로서 유가증권시장에서는 코스피종합지수 수익률, 코스닥시장에서는 코스닥 종합지수 수익률을 사용하였다. *, **, ***는 각각 10%, 5%, 1% 수준에서 통계적으로 유의한 값을 나타낸다.

모든 패널에서, D_Ind의 회귀계수는 통계적으로 유의한 양(+)의 값을 가진다. 이는 개인투자자가 단독으로 실행한 공매도 거래의 단기성과가 여타 그룹의 단기 성과에 비해 부진했음을 의미한다. 또한 D_Ins의 회귀계수 역시 통계적으로 유의한 양(+)의 값을 가진다. 따라서 기관투자자가 단독으로 실행한 공매도 거래의 단기성과가 여타 그룹의 단기 성과에 비해 부진했음을 의미한다. D_For의 회귀계수는 대부분의 패널에서 유의한 양(+)의 값을 가진다. 다만, 패널 A에서는 유의하지 않고, 패널 B에서는 통계적으로 유의한 음(-)의 값을 가진다. 패널 B에서 D_Ind_Ins와 D_Ind_For의 회귀계수도 모두 통계적으로 유의한 양(+)의 값을 보인다. 따라서 개인투자자와 기관투자자가 공동으로 공매도한 종목일이 여타 그룹보다 부진한 성과를 보이는 경향이 있음을 나타낸다. 또한 개인투자자와 외국인투자자가 공통으로 공매도한 종목일 역시 여타 그룹의 성과보다 부진한 성과를 보이는 경향이 있음을 의미한다. 반면, D_Ins_For와 D_All의 회귀계수는 통계적으로 유의한 음(-)의 값을 보인다. 이는 기관투자자와 외국인투자자가 공통으로 실행한 공매도가 투자자 유형들의 다른 조합이 실행한 공매도에 비해서 우월한 성과를 보이는 경향이 있음을 의미한다. 또한 모든 유형의 투자자가 공통으로 실행한 공매도 역시 투자자 유형들의 다른 조합이 실행한 공매도에 비해서 우월한 성과를 보이는 경향이 있음을 알 수 있다.

<표 6>의 결과는 모든 구간에서 개인이나 기관 투자자의 단독실행 또는 중기와 장기 구간에서 외국인투자자의 단독실행 공매도가 여타 그룹의 공매도에 비해 상대적으로 부진한 성과를 보이는 경향을 나타낸다. 즉, 시장의 투자자들이 공통적으로 활용한 정보 또는 적어도 기관과 외국인 투자자가 공통적으로 활용한 정보에 근거하여 실행한 공매도에 비해서, 특정 투자자 유형이 배타적으로 보유한 정보에 따라 단독으로 실행한 공매도의 성과가 상대적으로 부진했음을 시사한다.

<표 5>에서 개인투자자가 단독으로 실행한 표본에서는 일부의 구간에서만 공매도거래 결과 이익이 나타난 반면, 외국인투자자가 단독으로 실행한 공매도 표본에서는 대부분의 구간에서 이익이 나타났다. 이는 외국인투자자의 공매도가 여타 유형 투자자들이 가지지 않은 정보에 기인하여 실행되었을 가능성을 제시한다. 그러나 <표 6>에서 과거 누적수익률, 주식 스프레드, 변동성 등 종목 특성과 거래일의 시장수익률을 통제한 회귀모형으로 추정한 결과에 따르면, 외국인투자자가 단독으로 실행한 거래는 단기에만 부분적으로 우월한 성과를 보이는 경향이 나타났다.

한편, 패널 C~E에서 Past_Ret의 회귀계수는 통계적으로 유의한 음(-)의 값을 가진다. 즉, 과거 30일 누적수익률이 높을수록 공매도 이후 주가가 큰 폭으로 하락했음을 의미한다. 이는 종목 특성과 시장 변수들을 통제했을 때에도, 과거 주가라는 공개정보를 활용한 역추세전략이 유효했음을 의미한다.

5. 강건성 분석

5.1 단순수익률을 이용한 투자성과 분석

투자자 그룹별 공매도 전략에 따른 평균 초과수익률을 제시한 <표 3>과 달리 <표 7>은 투자자 그룹별 공매도 전략에 따른 단순수익률을 나타낸다. 이는 공매도 전략 자체가 시장상황과 무관하게 유의미한 투자전략인지를 분석하는데 유용한 접근이라고 판단된다.

투자자 그룹별 평균 누적초과수익률 (단위: %)

이 표는 2010년 1월부터 2020년 3월까지 한국거래소의 유가증권시장과 코스닥시장 상장 종목들에 대한 일별, 종목별(이하 ‘종목일’) 공매도 종목일을 대상으로, 투자자 유형별로 구분한 표본들의 공매도 실행 이후 평균 수익률을 나타낸다. 1그룹은 개인투자자만 실행한 종목일, 2그룹은 외국인투자자만 실행한 종목일, 3그룹은 기관투자자만 실행한 종목일로 구성된 표본이다. *, **, ***는 각각 10%, 5%, 1% 수준에서 통계적으로 유의한 값을 나타낸다.

개인투자자의 공매도전략에 따른 단순수익률이 통계적으로 유의한 양의 값을 보였기 때문에 해당 종목에 대한 공매도 전략이 유효하지 않았음을 명확하게 보여준다. 기관투자자 및 외국인투자자의 공매도 전략도 양의 단순수익률을 보여 유효한 전략이 아닌 것으로 보인다. 그러나, 일반적으로 투자성과는 초과수익률로 판단하고 있기 때문에 벤치마크를 고려하지 않은 성과를 기준으로 한 투자성과 판단이 더욱 유용한 것을 알 수 있다.

5.2 개인투자자의 기간별 분석

<표 8>은 개인투자자의 공매도에 대한 평균 누적초과수익률을 최근 3년과 이전 기간으로 분류하여 비교한 결과이다. 전체 기간의 경우 전술한 바와 같이 개인투자자의 공매도 이후 10일, 20일에서 통계적으로 유의미한 성과를 보였다. 최근 3년의 경우 공매도 이후 10일, 20일, 60일에서 통계적으로 유의미한 음의 값을 보였다. 반면, 이전 기간에는 공매도 이후 주가하락이 보이지 않아 유의미한 성과가 없음을 알 수 있다. 이러한 결과는 개인투자자의 공매도가 급증한 최근 3년 동안과 이전 기간 동안 공매도 종목에 대한 주가 예측력에 차이가 존재할 수 있음을 추정하게 한다.

개인투자자의 기간별 공매도 성과: 평균 누적초과수익률 (단위: %)

이 표는 2010년 1월부터 2020년 3월까지 한국거래소의 유가증권시장과 코스닥시장 상장 종목들에 대한 일별, 종목별 (이하 ‘종목일’) 공매도 종목일을 대상으로, 투자자 유형별로 구분한 표본들에서 공매도 실행 이후 평균 누적초과수익률을 나타낸다. 누적초과수익률은 종목의 일일수익률에서 Fama-French(1993)의 3요인 모형으로 추정한 정상수익률을 차감한 일일초과수익률을 누적하여 계산하였다. 개인투자자만 실행한 종목일을 대상으로 최근 3년과 이전 기간으로 구분하여 투자성과를 비교하였다. *, **, ***는각각 10%, 5%, 1% 수준에서 통계적으로 유의한 값을 나타낸다.

<표 9>는 앞선 개인투자자의 공매도 성과에 대한 회귀분석을 최근 3년과 이전 기간으로 분류해서 회귀분석한 결과이다. <표 8>의 결과는 최근 3년 동안의 개인투자자의 공매도 전략이 유효성이 있을 수 있음을 보여주었다. 그러나, <표 9>에 따르면, 수익률에 영향을 주는 제반 변수들을 통제한 이후, 개인투자자의 공매도가 수익률 예측에 유의미한 양의 값을 보이고 있어 유효성 있는 전략이 아님을 알 수 있다.

개인투자자의 기간별 공매도 성과: 회귀분석

이 표는 2010년 1월부터 2020년 3월까지 한국거래소의 유가증권시장과 코스닥시장 상장 종목들에 대한 일별, 종목별(이하 ‘종목일’) 공매도 종목일을 대상으로, 투자자 유형과 누적초과수익률 (CAR) 간 관계를 회귀모형으로 추정한 결과이다. 종속변수인 CAR(0,τ)는 공매도 실행 당일부터 τ 영업일까지의 기간의 누적초과수익률(CAR)이다. 누적초과수익률은 종목의 일일수익률에서 Fama-French(1993)의 3요인 모형으로 추정한 정상수익률을 차감한 일일초과수익률을 누적하여 계산하였다. D_Ind는 공매도 실행 주체가 개인투자자일 때 1의 값을 가지고, 아니면 0의 값을 가진다. 통제변수는 앞의 분석과 동일하게 적용하였으며, 표로 별도로 제시하지 않았다. 상수항의 회귀계수 결과는 생략되어 있다. *, **, ***는 각각 10%, 5%, 1% 수준에서 통계적으로 유의한 값을 나타낸다.

6. 결론 및 시사점

본 연구는 개인투자자의 공매도 성과를 분석하기 위해, 각각의 투자자 유형별로 여타 유형이 실행하지 않은 종목일에 대한 단독실행 공매도 표본의 특징 및 성과를 분석하였다. 단독으로 공매도를 실행하는 경향은 외국인이나 기관에 비해서 상대적으로 개인투자자에게서 높게 나타났으며, 특히 코스닥시장에서 이런 경향이 두드러졌다. 단독실행 표본에서 개인과 외국인 투자자는 기관투자자에 비해 평균 시가총액이 현저히 작은 종목일에 투자하는 경향을 보였으며, 장중변동성, 회전율 측면이 더 높은 종목의 공매도에 적극적인 것으로 나타났다. 개인투자자 단독실행 공매도의 성과는, 거래비용 고려시 실질적으로 손실인 것으로 나타났으며, 이러한 경향은 코스닥시장에서 두드러졌다.

개인투자자 단독실행 표본 내에서는 공매도 비중에 관계없이 공매도 실행 이후 대개의 구간에서 손실을 보였다. 이에 비해, 외국인투자자 단독실행 표본에서는 공매도 비중이 개인투자자 표본에서보다 작은 그룹들에서도 실행 이후에 모든 구간에서 이익이 나타났으며, 기관투자자 표본도 공매도 비중이 가장 작은 그룹을 제외한 그룹들이 공매도 실행 이후에 모든 구간에서 이익을 나타내었다. 또한 개인투자자 단독실행 공매도는 과거 수익률이 현저히 높았던 종목일 그룹에서만 이익을 보인 반면, 외국인투자자와 기관투자자의 단독실행 공매도는 개인투자자 표본에서 손실이 나타난 그룹과 유사한 과거수익률을 보이는 그룹에서도 공매도 실행 이후에 이익을 보였다. 이러한 결과는 개인투자자의 단독실행 공매도가 외국인투자자 또는 기관투자자의 경우와 달리, 우월한 정보력을 보유하지 않은 상태에서 실행되는 경향이 높음을 시사한다.

마지막으로, 과거의 수익률 추세를 활용한 전략 유인에 따른 공매도 실행 가능성을 통제했을 때에는 특정 투자자 유형의 단독실행 공매도의 성과가 공통실행의 경우에 비해서 상대적으로 부진한 것으로 나타났다. 이는 개인투자자뿐 아니라 외국인이나 기관 투자자의 경우에도 유사했다. 반면에 개인투자자를 포함하여 모든 유형의 투자자가 공매도한 종목일 또는 적어도 외국인 투자자와 기관투자자가 공통적으로 실행한 종목일은 상대적으로 우월한 공매도 성과를 보이는 경향이 나타났다. 이러한 결과는 개인투자자가 여타 투자자 유형의 공매도 거래와 무관하게 단독으로 공매도를 실행하는 것이 효과적이지 않은 전략임을 시사한다.

References

Notes

프로그램 매매 제외.

비금융주 기준.

대표지수 및 공매도금액의 추이를 시장별로 나타내도록 제안해 주신 심사위원님께 감사드립니다.

알파를 포함한 모형을 설정했으며, 추정을 위해 250 영업일 윈도우가 이용되었음. 무위험이자율로는 한국은행 경제통계시스템(ecos.bok.or.kr)에서 발표되는 CD(91일) 지표를 사용했음.

예를 들어, 패널 A에서 1그룹에 속한 공매도 종목일의 30일 평균 누적초과수익률-0.17%에 30일간 공매도수수료율 약 0.21%를 반영하면 손실이 약 0.04%인 것으로 나타난다.

CAR(0,10), CAR(0,30), CAR(0,90)을 종속변수로 하는 회귀분석 결과는 표에 포함되지 않았으나, 유사한 결과를 나타내었음.